站在违约边缘的远洋:一年多资金只出不进,大股东工作组进驻未能力挽狂澜

在地产界,有着一批混合所有制企业,国资是他们的控股股东,但基本都是财务投资人,公司则是由职业经理人把控。

这样既有“大树”作为靠山,又有市场化手段开疆拓土,远洋就是其中之一。

这家企业曾经是“红筹第一股”,拥有全球房地产企业第三位、国内第二位的融资规模,位列内地在港上市房地产公司十强,但现在它却不得不面临着公开债务展期的局面。

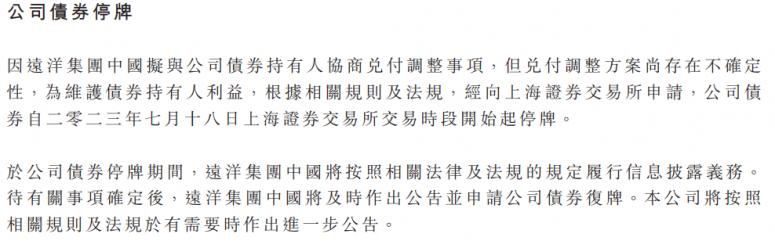

7月17日晚间,远洋集团发布公告称,拟与“18远洋01”债券持有人协商兑付调整事项,由于兑付调整方案存在不确定性,已向上交所申请自7月18日起停牌。

实际上危机早已显现,2022年,远洋集团旗下的远洋资本就传出违约消息。

最近几个月,远洋更是经历了债券价格频繁异动、董事局人员调整、中国人寿和大家保险成立联合工作组进驻等一系列震荡,在股市、债市广受关注。

背靠险资,曾经是众多房企融资拿地的优势,这一次大股东工作组在关键时刻进驻,也给了外界这样的预期,“远洋有救了”。但从结果来看,力挽狂澜的结局并没有出现。

“其实金融机构6月初就都知道工作组进驻了,当时大家都很乐观,认为大股东终于要有所作为了,但没想到最终是这个结果。”一位远洋债券持有人向《凤凰WEEKLY地产》说,“‘18远洋01’到期后,下一只信用债到期是在2024年3月,保住了这只债券,起码可以维持住接下来半年左右的销售,远洋还有时间和空间去腾挪资金,积极求生。”

但如果这笔债券违约后,未来远洋将面临更为复杂和棘手的局面。

“已经扛得够久了”

“18远洋01”这只债券在2018年8月7日上市,票面利率为4%,剩余规模20亿元,将在8月2日到期。

远洋在公告里称,尽管持续采取多项应对措施,但受销售额和再融资改善不及预期等因素影响,出现了阶段流动性不足的情况,“本公司账面非受限资金无法覆盖‘18远洋01’本息”。

根据彭博消息,远洋控股集团计划在8月2日到期日支付“18远洋01”全部利息。知情人士表示,该公司计划于今年9月、10月、11月,2024年2月和5月分别支付5%的本金,其余75%本金计划于2024年8月支付。

部分投资者对计划表示反对,仍要求公司在到期日还本付息。展期方案尚未最终确定,仍可能在此基础上变动。

对于为何进行展期,远洋在公告里说了实话。

一位金融机构人士向《凤凰WEEKLY地产》表示:“远洋已经一年多没有发过信用债了,哪家房企一年多不发信用债,资金只出不进能扛得住?远洋既没有享受到民营房企中债增的支持,又没有得到国有股东的信用加持,已经扛得够久了。”

而在销售方面,根据最近的营运数据,今年5月远洋集团实现协议销售额约50.4亿元,同比下降32%;协议销售面积约39.03万平方米,同比下降6%。

今年1到5月,远洋集团累计实现协议销售额约286.2亿元,同比下降2%;协议销售面积约212.69万平方米,同比增长18%;累计协议销售均价为每平方米约13500元,同比下降17%。

远洋这笔债券原本有机会避免展期的,上述债券持有人表示:“据我所知远洋原计划向中国人寿出让其养老板块椿萱茂的资产,金额约20到30亿,用于兑付这只债券,中国人寿内部已过投决会,然而交易进程戛然而止。”

远洋方面其实早已开始对相关债务进行展期安排。

此前有报道称,远洋集团正在继续寻求其8亿美元离岸银团的贷款人同意,以期将原定于3月31日到期的分期款项推迟至5月支付。据悉,远洋请求将部分分期款项推迟到5月10日支付,剩余部分推迟至5月31日。推迟付款需要得到债权行的一致同意。

上述银团贷款由远洋地产(香港)有限公司借入,远洋集团控股提供担保,最终到期日为2023年6月11日。贷款初始规模等额8.0116亿美元,当前存续部分包含38.645亿港元(约4.9亿美元)和7000万美元,其中中资银行债权占到69.2%。

上述金融机构人士证实了这一消息,他告诉《凤凰WEEKLY地产》:“这是中行牵头对它做了展期,我们也有给远洋的中长期项目贷款,有明确的资金用途和还款来源,但是远洋流动性紧张后,我们基于金融16条也对贷款进行了展期。

”大股东的承诺“

对于大股东和二股东成立工作组进驻我们完全不知情,远洋也没有公告,我们还是通过媒体才得知这一消息。”远洋的债券投资人向《凤凰WEEKLY地产》表示。

今年早些时候,中国人寿已经表态要支持远洋。在 2022年业绩发布会上,中国人寿管理层做出承诺,“作为大股东,公司高度关注远洋集团的经营情况,我们将积极支持远洋走出低谷,实现平稳发展。”

6月25日,远洋集团发布公告称,柴娟获委任为执行董事,张忠党、于志强及孙劲峰分别获委任为非执行董事,刘景伟及蒋琪分别获委任为独立非执行董事。

其中,执行董事柴娟,非执行董事张忠党、于志强均为主要股东中国人寿保险提名,资料显示,三位新董事的履历一直与中国人寿紧密联系。

通过任命董事,大股东明显是在加强在远洋董事会中的话语权。

在此之前,中国人寿也在持续认购远洋发行的金融产品,并接盘远洋的资产。

远洋集团2022年12月发行的一笔13.03亿元的REITs产品,得到中国人寿及广发银行的参与认购;

2022年4月,远洋以约30亿元向中国人寿出售北京颐堤港一期项目公司股权,2022年10月,远洋以2.33亿元向中国人寿出售全资附属公司北京万洋世纪创业投资管理有限公司全部股权,后者主要资产为朝阳区东三环路商务中心区的甲级写字楼中国人寿金融中心。

中国人寿与远洋集团曾于2021年12月16日签署《金融产品交易框架协议》,前者承诺将于2022年至2024年的三年间,每年认购远洋集团的金融产品金额上限不超过50亿元或等值外币。

但是在2022年中国人寿财报中可以发现,其认购远洋集团作为发行人、融资主体或担保人的金融产品的金额为4000万美元(折合人民币2.68亿元)及4.87亿元,合计不超8亿元。

要不要帮,怎么帮?

困境中的远洋是拖累了大股东业绩的。

据中国人寿2022年财报披露,2022年末,远洋集团港股每股1.09港元,基于此已计提减值26.45亿元,2021年底时,已对其计提减值32.17亿元。

当然,对于庞大的中国人寿来说,这部分计提占比很小。

7月19日,瑞信发表评级报告指,中国人寿次季新业务价值落后同业,惟当定价利率下调后,或会变得更具韧性,又指下半年行业销售势头或会较上半年转弱。该行表示,地方政府融资平台(LGFV)的总敞口约为1800亿元人民币,占总资产约3.5%,估计涉及远洋集团的风险敞口有限。

虽然远洋并没有让中国人寿伤了元气,但在当下的市场环境,要不要帮一把,怎么帮成为外界关心的话题。

目前,工作组在对远洋尽调后,仍旧没有看到明显的动作,让外界对大股东会不会继续帮助公司走出困境产生怀疑。

香颂资本董事沈萌告诉《凤凰WEEKLY地产》:“在当前房地产行业前景缺少明确预期,充满不确定性风险的时候,政策鼓励进行市场化化解,也就说明国有大股东不会自己输血。大股东就算再有钱,也没有一分钱是可以随意动的,如果动了救不活,谁来负责。”

不过,债券持有人则持不同意见,“远洋是工作组仔细摸底过,把所有表外和隐形债务都算上之后的实数,并非资不抵债,而是流动性问题,而且远洋不同于恒大、融创、绿地等企业,那些房企体量太大,盘活公司资产远远超出股东的能力,远洋就是一个中型房企,救起来难度肯定小很多。”

现在的这种局面,是债权人最不愿意看到的,“债券爆雷,销售跟不上,也不会有新的融资进来,又没有新的授信,这样保交楼、偿还债务就是镜花水月。”

回到开头的问题,远洋虽然股东方是国资,但其并没有介入公司运营,公司一直是职业经理人进行运营管理,也奉行市场化准则。这样的企业包括万科、金地、绿城等,但目前看,远洋是这类公司中走得艰难的那一个。

ABOUT / 相关报道