嘀嗒上市,网约车最后的“跑马圈地”来了?

5次冲击IPO后,嘀嗒终于如愿。

6月28日,嘀嗒出行(以下简称“嘀嗒”)在港交所上市,最终发行价6港元/股。但上市后破发,截至当天收盘,嘀嗒股价报收4.65港元/股,较发行价下跌22.5%,市值46.5亿港元。

2014年就入局顺风车这一赛道的嘀嗒,先后于2020-2024年间,5次更新或递交招股书,终于在今年6月12日通过上市聆讯。

屡冲刺屡折返,再冲刺背后,一方面是作为共享出行领域唯一一家实现连续盈利的企业,嘀嗒对上市充满了信心。

但另一方面,在天花板本就相对较低的顺风车赛道,面对滴滴出行和哈啰出行两位强劲的对手,嘀嗒需要更多的资金去“跑马圈地”,抢占市场。

正如上市仪式上,嘀嗒出行创始人、CEO宋中杰表示,“在港交所主板挂牌上市,不仅是我们发展历程中的一个重要里程碑,更是一个全新起点。”

只是,在市场竞争激烈、监管环境不断变化的背景下,嘀嗒要面向全球投资者讲出一个新故事,难度正在逐步上升。

幸运者嘀嗒?

从2020年首次喊出“不出意外,国内共享出行第一股即将诞生”至今,嘀嗒终于摘下了这一“桂冠”,为自己送上了10岁生日贺礼。

上市当天,嘀嗒面向用户、出租车行业司机、行业协会等,发出了《你我同行,让路上没有空座》的感谢信。

信中写道,“我们坚信,在‘真的顺风车’和‘智慧出租车’的发展道路上,我们将迎来更大的价值创造空间。”

与嘀嗒上市一同引起外界关注的是,2024年,网约车企业资本动作频频,也因此被看成是网约车平台的集中“上市年”。

继2023年8月向港交所递交了上市申请后,2024年3月,如祺出行再次递交上市材料。一个月后,曹操出行也向港交所递交了招股书。此外,上汽集团旗下享道出行也计划在2024年下半年筹备启动IPO计划。

不仅如此,自2022年从纽交所退市的滴滴,更是屡屡被传出将赴港上市的消息。前有“滴滴计划2024年在港交所主板上市,最新估值约在160亿美元”,后有“国外媒体消息称,滴滴向投资者传递了积极信号,指出其业务状况持续改善,希望2025年在香港重新上市”。

但直至目前,只有嘀嗒如愿。

企业尚未成功上市的因素有很多,比如滴滴回应表示,“关于IPO目前没有时间表”。

当然,也有业绩的因素。

嘀嗒得以如愿的一个很关键原因是,它是众多平台中极少数能实现盈利的企业。

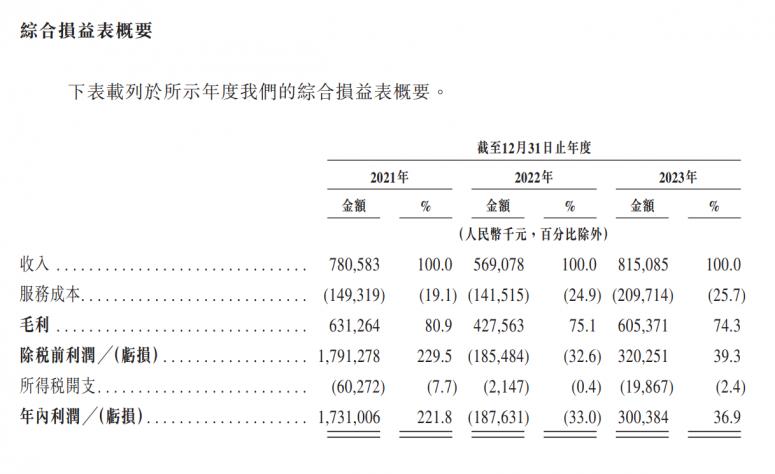

招股书显示,2021-2023年,嘀嗒分别实现营收7.81亿元、5.69亿元以及8.15亿元。经调整净利润(非国际财务报告准则计量)分别为3.38亿元、0.85 亿元以及2.26亿元,净利润率分别为30.5%、14.9%及27.7%。

嘀嗒出行招股书截图

互联网产业分析师张书乐告诉《凤凰WEEKLY财经》,在全行业都陷在亏损难题中无法解决的当下,盈利对于嘀嗒来说是一个最容易打动资本市场的故事,也是和体量远大于它许多的网约车巨头之间最大的差异化所在。

同期,如祺出行实现营收分别为10.13亿元、13.68亿元和21.61亿元,远高于嘀嗒。但同时,亏损金额也不容小觑,分别达到了6.84亿元,6.27亿元和6.93亿元。

根据如祺出行在招股书中所提到的,“预计在2024年、2025年及2026年将继续产生净亏损及经营净现金流出。”

曹操出行的营收和亏损金额,则更为“亮眼”。

招股书显示,2021-2023年,曹操出行营收分别是71.53亿元、76.31亿元、106.68亿元;净亏损分别达到惊人的30.07亿元、20.07亿元和19.81亿元。3年合计亏损达到69.95亿元。

“摇摆”的顺风车

入局较早,且几乎全部“all in”顺风车业务的嘀嗒,成功坐上了这趟“顺风车”。

根据招股书,顺风车是嘀嗒的核心业务,此外还包括规模相对较小的智慧出租车服务和利用用户流量提供广告及其他服务。

2021-2023年,嘀嗒从顺风车平台服务产生的收入分别为7.0亿元、5.1亿元以及7.7亿元,收入占比达到89%、90.5%以及95%。

相对来说,智慧出租车服务产生的收入,就显得有些微不足道。在2021-2023年仅为0.32亿元、0.19亿元和0.11亿元,占总收入的4.2%、3.4%及1.4%。

张书乐告诉《凤凰WEEKLY财经》,嘀嗒之所以能够成为中国顺风车市场中唯一实现盈利的主要市场参与者,其根本原因就在于顺风车业务的轻资产模式,这也是早期网约车走平台化路线的惯例。

“嘀嗒通过实践证明,这条路容易走通。”张书乐说道。

嘀嗒专注的顺风车业务,不拥有或租赁车队车辆,不承担任何汽车拥有成本。直白来讲,嘀嗒只是一个为有需要的私家车车主和乘客提供信息服务的平台,赚的只是个“中介费”。

与之相比,涵盖网约车业务更广的滴滴出行,需要与租赁公司、汽车经销商等合作,为想要跑网约车却没有自有车辆的司机提供租车服务,从而增加运营成本和压力。

嘀嗒也在招股书中提到,“就我们的顺风车平台服务而言,我们的收入主要来自向在我们平台提供顺风车搭乘服务的私家车车主收取服务费。”

但“水能载舟亦能覆舟”,这种典型的轻资产模式,在助力嘀嗒连续盈利,并成功走上资本市场的同时,所带来的短板也显而易见。

张书乐补充表示,轻量化的业务模式,容易走通是事实,但拓展难度大、管理风险高等问题也不容忽视。“尤其是在以定制车、高端化来破局网约车难题的当下,走顺风车、轻资产路线的想象空间也将越来越稀薄。”

知名战略定位专家、福建华策品牌定位咨询创始人詹军豪补充道,从网约车这一大的赛道来看,不管是市场需求变化还是政策环境变化,对过于依赖顺风车这一单一业务模式的嘀嗒来说,都仍有很大挑战。

如詹军豪所说,对于顺风车这一特定领域,不同地区的监管机构所制定的运营规范存在差异,包括具体的实施细则、执行标准以及合规要求。其中,合规仍然是顺风车这一细分赛道的重中之重。

招股书显示,2020年及2021年,嘀嗒受到若干市政交通运输部门的行政处罚累计57宗,其中36宗后续已撤销。余下21宗行政罚款由5000元至30000元不等,共计约为55万元。

尽管上述个别事件并不会导致嘀嗒整改或暂停,也不会对其业务、经营业绩或财务状况造成重大不利影响。

但身在顺风车赛道的嘀嗒,除需要面临行业风险外,安全问题也一直备受关注。如若发生安全事故,对嘀嗒出行造成的负面影响不容小觑。

这一点,滴滴出行有着前车之鉴。

嘀嗒“圈地”不易

“企业上市,其核心目的是为了钱。”一位二级市场分析师告诉《凤凰WEEKLY财经》,因此,一般越是亏钱的企业,越着急上市。反之,资金较为充裕的公司,并不那么急于上市。

“但嘀嗒连续多年盈利,却也4年5冲IPO背后,不排除存在投资机构套现离场的可能性。”上述分析师补充道。

天眼查信息显示,嘀嗒自成立至今,公开披露的融资有5轮,累计投资额约18亿元。其中不乏高瓴资本、IDG资本、京东集团、蔚来资本、携程等明星投资机构。

此前,虎嗅也提到“嘀嗒对IPO的多次尝试,与其说是为了筹集资金,不妨理解成是帮助其背后的投资机构退出”。

上市,除了可以帮投资者“圈钱”,也可以帮企业“圈地”。

嘀嗒招股书显示,首次公开募股的预期净收益中,50%用于扩大用户群并加强营销/促销活动;35%用于提升技术能力及提升安全机制;15%用于增强变现能力。

转换成直白的话术就是,扩大市场份额。

嘀嗒在招股书中提到,中国顺风车市场的交易总额预期将由2024年的371亿元增加至2028年的1039亿元,于2028年将占中国汽车客运市场8.4%的市场份额。

但按照2023年交易总额计算,顺风车的市场份额还只有4.4%,远低于出租车和网约车的54.2%、41.4%。

本就相对较小的市场规模里,嘀嗒的对手们却个个能打。

根据弗若斯特沙利文报告,按搭乘次数计算,2019年,嘀嗒占据了顺风车市场66.5%的市场份额。同年,哈啰出行正式上线顺风车业务。

但到了2023年,按顺风车搭乘次数计,嘀嗒的市场份额下滑了35.5个百分点至31.0%,跌至中国第二大的顺风车平台。排在第一的哈啰出行,市场份额47.9%;滴滴以17.2%的市场份额排在第三位。

在市场天花板较低,但竞争激烈的顺风车赛道“圈地”,并不容易。

尤其是相较于滴滴有网约车、哈啰有共享单车,可以更好地触达C端用户,嘀嗒就显得缺少了引流的“利器”。基于此,招股书中“15%用于增强变现能力”,或就是嘀嗒在抢夺市场中,留给自己补贴司机和乘客的“预算”。

补贴确实会提高订单数量,同时也会削弱毛利率。2021-2023年,嘀嗒产生的私家车车主补贴及顺风车乘客用户奖励总额分别为1亿元、1亿元及2亿元。同期,嘀嗒顺风车业务的毛利率分别为85.4%、79.5%、75.9%,逐年递减。

嘀嗒需要新故事,探索“第二增长曲线”也成为了当务之急。

2023年,嘀嗒启动了八个新的研发项目;2024-2025年,嘀嗒预计将启动共计15个研发项目。主要涉及人工智能算法设计、地图信息点(POI)搜索和路线规划,同时还将布局智慧硬件等。

但被更多人提到的网约车市场,却不在嘀嗒的规划之中。

“我们总是被问及:做不做网约车和快车?可能在很多人心中,网约车和快车才是未来的主战场,才是投资人关注的地方。我说我们并不这么认为,也不去追这个风口。”宋中杰此前曾直言。

嘀嗒不去追网约车这个风口还有另一个原因——滴滴在网约车市场的一家独大,已经很难再让“新玩家”抠出市场份额。

长期来看,嘀嗒确实在探索更多的项目。但故事有多“美妙”,还很难断言。