“压哨”通过聆讯20天后,祥生活服务从港交所消失

摘要:今年下半年以来,冲击港股资本市场的房企也遭遇了更多波折。

资本市场出现了戏剧化一幕。

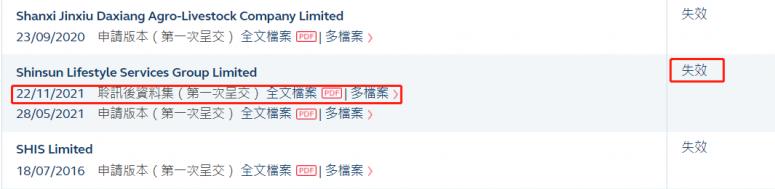

据《凤凰WEEKLY地产》整理发现,早在11月22日通过港交所聆讯的祥生活服务并没有在港交所通过聆讯企业列表,最新状态变更为失效。

祥生活服务最早于5月28日首次向港交所提交招股书,根据港交所6个月的聆讯周期计算,如果未能通过聆讯,招股书将于11月28日失效。但最终,祥生活服务在11月22日“压哨”通过聆讯,并披露聆讯后资料集。

公开资料显示,港股IPO流程一般是递表(六个月)、聆讯, 通过聆讯后一般会在1-2周内启动路演、招股、公布配售结果、挂牌。

上海中原地产市场分析师卢文曦认为,多重因素可能导致这一现象,比如在上市的路程中,有突发性事件导致企业的一些数据指标不符合上市标准要求,或者上市时间窗口不合适,但是企业又无力掌控。

祥生控股方面对《凤凰WEEKLY地产》回应,基于对近期市场动态的持续关注,经公司管理层综合考量,决定暂缓发行流程,并自主选择发行窗口。此次暂缓上市不会对公司的正常经营构成重大影响。

“上市不是目的,只是促进公司稳健发展的手段之一。未来,公司将持续关注市场动态,选择更佳时机推进上市计划,以获得市场予以更优、更合理估值。”祥生称。

业绩

根据祥生活服务此前披露的聆讯后资料集显示,公司是一家位于长三角区域的综合物业管理服务商,业务主要包括物业管理服务、物业开发商增值服务及社区增值服务。

陈国祥董事长的家族信托绝对98%控股祥生生活服务,其主要负责对祥生活服务的整体发展提供指导及制定业务策略以及统筹董事会。

陈国祥之女陳雪宜为公司副董事长,将负责集团整体的业务发展方向及策略发展,同时还包括集团日常的整体管理和运营。

截至2021年5月末,祥生活服务收入为2.24亿元,净利润为1773万元;在管面积为2124万平方米,业务覆盖了中国11个省、40个城市,在管物业数量135个。

根据机构数据显示,祥生活服务2124万平米的在管面积,仅位于目前提交招股书的物业管理面积的中下游。

2018-2020年,祥生活服务的总收入为2.44亿元、3.39亿元及4.59亿元;归属股东净利润分别为1243万元、2950万元及4634万元;来自祥生集团的物业开发增值服务收入分别为9530万元、1.51亿元及1.47亿元,业务收入占比分别为61.5%、77.8%及78.4%。

此次募集资金,招股书披露称主要用于寻求策略收购及投资机会;扩大增值服务服务的多样化和差异化;升级智能系统、培养及人才团队培养等。

“惊魂”

就在祥生活服务披露聆讯后资料集的前几日,母公司祥生控股就遭遇了上市以来的“惊魂一刻”。

11月18日,祥生控股早盘股价就闪崩下跌20%,股价午后一路走低,最终收报1.59港元,跌幅达53.91%,单日市值蒸发近50亿港元。

根据媒体复盘,开盘前祥生便现大宗交易,每股作价3.45港元,涉及900万股,涉资3105万元;首笔大宗交易后1分钟和6分钟,又现两笔超大单流出,分别为220万股和111万股,上述三笔交易合计抛售祥生控股1200万股。

值得注意的是,祥生控股于2020年11月18日正式登陆港股资本市场,此时恰逢上市一周年。

随后祥生控股表示,董事会确认,其并不知悉有关导致该等股份的成交价格及成交量波动的任何原因或任何必须公布以避免公司证券出现虚假市场的资料或须予披露的内幕消息。

同时董事会确认公司运作一切正常、其现有债务并无出现任何违约且公司控股股东并未质押任何股份。

有分析认为,祥生控股单日股价暴跌,是受此前11月2日标普全球评级将祥生的长期发行人信用评级从“B”下调至“B-”,并将该公司美元票据的长期发行评级从“B-”下调至“CCC+”,等事件影响。

标普认为,祥生控股面临着非银融资还款压力。截至2021年6月30日,祥生控股的信托融资和其它融资共计234亿元人民币(分别为159亿元和75亿元),相当于其债务的50%左右。该公司在2021年第三季度偿还了30亿-40亿元的信托贷款和银行贷款,表明其融资渠道可能正在收窄。祥生控股以在手现金偿债将减少其新置地或建设可用的资源。

财报显示,截至2021年中期,祥生控股的收入158.94亿元,归属股东净利润5.32亿元,同比增48.7%,资产负债比率为96.6%,在手现金约273.19亿元,较年初增长约12.4%。

截至12月13日发稿时,祥生控股股价报1.05港元,总市值32亿港元,这一市值较上市首日市值的167.7亿港元,缩水80.92%。

“进击”

今年下半年以来,冲击港股资本市场的房企也遭遇了更多的波折。

据《凤凰WEEKLY地产》不完全统计,自今年9月1日以来,已有16家房地产行业企业招股书失效,其中包括石榴投资集团、中南高科、方直发展、海悦生活等。

有分析人士认为,港股招股书有效期为6个月,审计报告有效期届满等都有可能导致上市申请资料失效,并不代表上市失败,也不能关联为企业基本面存在问题,拟发行人仍可通过更新资料重新启动上市程序。

同一时间内,有13家房地产行业公司选择了“二次交表”,其中包括中国奥园旗下四度冲击港股资本市场的大湾区文旅,以“二次交表”后顺利通过聆讯的中南服务、和“压哨”通过聆讯的祥生活服务。

自今年7月19日三巽控股正式登陆之后,房地产行业迎来了超过三个月的“空窗期”,直至11月10日,京城佳业上市之后,才出现“重启”敲钟迹象。

随后德商产投、中国中免、中南服务商业、祥生活服务也先后通过聆讯。

其中德商产投已完成路演并顺利启动招股,预计于12月17日正式登陆港交所。而中国中免则在此前公告称,受疫情影响,全球经济受到较大冲击,公司经过慎重考虑,决定暂缓本次H股上市发行进程。

目前中南服务商业状态仍然为通过聆讯,并未启动路演、招股等相关工作。

有分析认为,与去年物企上市潮的火热相比,今年物业公司赴港IPO的步伐有所放缓,且规模偏小,即便是今年成功实现上市,不少物企业也并没有出现市值及股价大幅增长的现象。

ABOUT / 相关报道