地方国资物企泓盈服务、深业物业获境外上市备案,或成“龙年”物业IPO第一股,政府单依赖性过高、盈利能力弱成隐忧

2024/02/21 | 作者 杨依依 | 编辑 曹蓓 | 收藏本文

摘要:募资,不是主要目的

农历新年刚过,沉寂许久的物业股传来一丝好消息。2月15日,泓盈服务、深业物业获得境外发行上市备案通知书。

这两家物业公司赴港IPO并不十分顺利。深业物业于2023年2月首次递交招股书,8月招股书失效后二次提交了上市申请,拿到证监会备案的时候,距离其第二份招股书的失效时间(2024年2月25日)仅剩10天,只能“卡点”冲击上市聆讯。另一家泓盈服务在2023年6月25日首次递表,目前招股书已失效仍未更新。

坎坷的并不止它们,2023年成功IPO的两家物企润华服务和众安智慧生活均经历了3次递表。

由于上市门槛大幅上调以及股票价值的暴跌,物业股在资本市场早已一片萧条。如此行情之下,这两家国资背景的物企仍在坚持闯关。中物智库创始人杨熙向《凤凰WEEKLY地产》分析:“主要目的并非募资,更多是希望谋求上市公司地位,占位资源。”

大撤退

物业股在短短五年间走完了一个周期。

2018年,物业股开始批量上市,在资本市场中崭露头角。2020年,共17家物业公司上市,比前一年增加了5家,其中16家H股、1家A股,港股物业板块的总市值突破万亿港元,那一年被称为“物业上市元年”。

2022年,受地产关联方拖累,尤其是恒大物业爆出了百亿资金违规被挪的“黑天鹅”,投资者纷纷逃离物业股。当年港股物业服务行业总市值缩水32%,2023年继续缩水49%,到2023年底已不足2000亿元(中指院统计数据)。

不仅是市值,2022年物企新增上市企业数量及融资水平收缩至2018年水平,共6家。2023年成功赴港IPO的物企仅有2家,A股则连续四年“剃光头”。

物企IPO数量锐减,有主动撤退的,也有被动出局的。

2023年唯一一家新递表的民企明喆集团,在年底撤回了发行上市申请文件。龙湖、海伦堡等多家房企在物业招股书失效后长期未更新。2023年8月18日的龙湖集团中期业绩会上,针对龙湖智创生活上市进程问题,龙湖集团管理层称:“上市是手段不是目的……目前整个市场情绪不太好,这个阶段不是好的上市时机,所以不着急。”

2021年底,祥生活服务在招股书失效后称“决策暂缓发行流程,并自主选择发行窗口”。到了2022年,祥生活服务就再也没有选择的机会。

2022年1月1日,香港物企上市的门槛被大幅提高。由此,明宇商服等一批“迷你型”物企被拦在了港交所门外。祥生活服务则未满足前两个财务年度归母净利润不低于4500万港元的要求。

国资冒头

就在同行纷纷后撤时,一批地方国资背景的物企反而开始冒头IPO了。

京城佳业(北京国资)、鲁商服务(山东国资)、苏新服务(苏州国资)分别在2021年11月10日、2022年7月8日和2022年8月24日上市。三家国企在上市当天无一例外都以破发收场,首日收盘价分别较发行价下跌0.24%、25%、0.116%。

破发成常态之下,地方物企还在前赴后继。

2023年2月递交招股说明书的深业物业,母公司深业集团为深圳市人民政府全资拥有。同年6月首次递交招股书的泓盈服务是长沙国资委95%控股的物企。两个月后,西安市经开区管委会旗下的西安经发物业递交招股书。

这些地方国资的物业公司有一个独特的共性,它们手中握着大量的政府项目,也就是如今物业行业普遍所主打的“城市服务”。

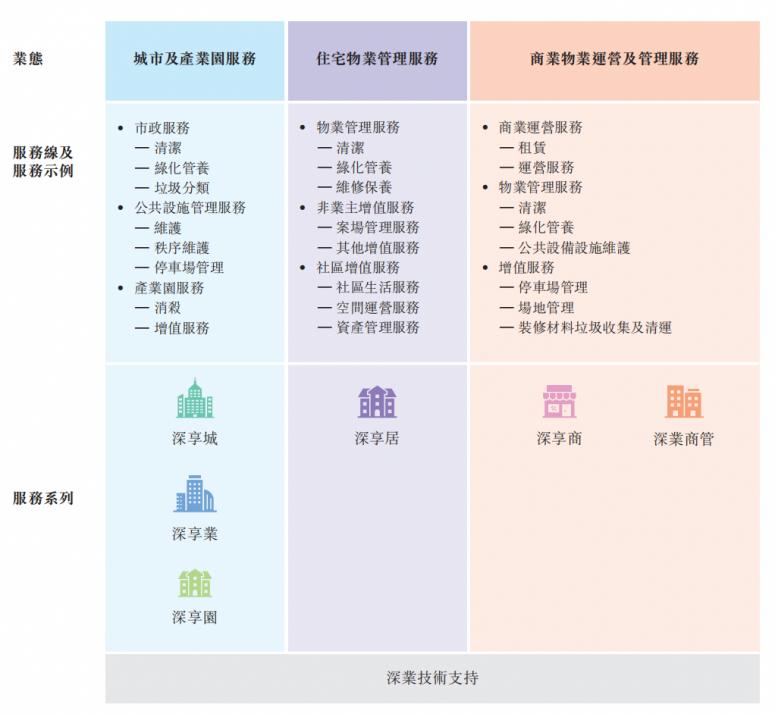

图源/深业物业招股书

简单来说,“城市服务”是由物业公司等专业性机构进行统筹管理,包括但不限于环卫绿化、基础设施运维、公共空间运营等。万物云、碧桂园服务、雅生活服务、世茂服务等非国资的物业公司,近些年都在争夺“城市服务”这块蛋糕,万物云董事长朱保全在2020年10月的公开交流中曾预测“城市服务未来可能是一个万亿级的市场”。

国资物企则自带基因优势。西安经发物业的招股书显示,截至2023年6月30日,其向中国138个项目提供物业服务,其中有62个政府机构及公共机关,2022年城市服务的营收占比高达58%,住宅为25%、商业为17%。

长沙泓盈服务2022年在管的城市服务项目达148个,代表性项目有湘江财富金融中心、长沙市城市功能照明运维项目及太平街商业运营项目。其普通物业和商业管理项目加起来是107个。

深业物业同样也是政府单“大户”,其招股书显示,截至2022年9月30日,其“城市及产业园服务”收入占比为48.4%。

早在2015年,也就是“物业第一股”彩生活刚刚上市一年后,深圳控股(深业集团的香港上市平台)的管理层就在业绩会上对外表态分拆物业上市的想法。之后几年一直未有音讯,管理层也再没有明确透露过时间表。

一直到2021年深业物业开始整合资产,接连收编“兄弟”公司,包括深业置地旗下的深业商业管理有限公司、深业置地(深圳)物业管理有限公司、深业智慧园区运营(深圳)有限公司、深圳市深业泰富商业物业管理有限公司。

深业物业更多的是被自身的效率拖到了如今的低估值市场。

“目前市场估值太差,港股上市很难募资。这两家上市物企都是地方国资物业企业,主要目的并非募资、高估值。主要希望谋求上市公司地位,占位资源,便于进一步整合集团或相关国资业务。国资物业目前发展韧性更强。”中物智库创始人杨熙称。

中指研究院认为:“国资背景企业特别是地方国资企业发展目标坚定,未来在资本市场会更加奋勇有为。”

硬伤明显

过度依靠地方“输血”的另一面,就是这批物企几乎一致的硬伤:由于“关联度过高”造成了“区域集中度过高”。

泓盈服务背靠长沙城发集团,近三年(2020-2022年)该公司从城发集团及其联系人(按项目来源划分)获得的总收入分别为2.12亿元、3.03亿元和3.48亿元,分别占其总收入的76.2%、70.2%及66.0%。目前泓盈服务管理的63个项目中,有62个都位于湖南省,仅有1个项目位于江西省。

图源/长沙城发

同样的,2020年、2021年、2022年、2023年上半年,深业物业来自粤港澳大湾区的收入分别达到12.97亿元、16.29 亿元、18.29亿元、10.25亿元,分别占总收入的70.6%、75.7%、77.9%、79.9%.

深业物业的独立性相对较高,其来自独立第三方的收入占比在2020年、2021年、2022年、2023年上半年,分别为56.5%、58.7%、58.5%及59.9%。

即使如此,深业物业仍然在依靠母公司的“输血”维持毛利率。其4个财年的毛利率分别为15.1%、13.0%、14.4%及15.8%,其中向关联方提供服务的毛利率分别为23.0%、20.2%、22.0%及22.9%,向独立第三方提供服务的毛利率分别为9.2%、8.0%、9.0%及11.0%。

证监会在对深业物业的问询中,要求其说明是否存在被控股股东或其他关联方资金占用的情形等方面,同时需承诺上市募资不会流入房地产领域。

关联度过高和集中度过高会带来应收账款难收回、受区域环境影响大等风险,这些风险会在一定程度上造成盈利能力的不稳定。2020年-2022年,泓盈服务毛利率分别为29.39%、24.86%、23.00%,深业物业分别为15.1%、13.0%、14.4%,两家公司的毛利率均在起起伏伏,无法维持逐年增长。

难以跨越的差距

泓盈服务明确意识到这一点,其计划通过收并购扩展其辐射范围。对于上市筹资所得款用途,其在招股书中表示:“拟用于物色物业管理服务供应商及城市服务提供商的潜在战略收购机会。”

深业物业同样有类似的表述,其在招股书中介绍的募集资金的第一个用途就是“计划用于进行战略投资及收购,与选定企业结成战略联盟”。深业物业的方向更为明确,它想与国资绑定更加紧密,其计划“用于与地方国资企业成立合资企业以及与地方政府建立战略合作,为城市及产业园提供订制及本地化服务”。

不过,当这些盈利能力不强的国资物企投入到市场化竞争中,短板会很快显现出来。如上文所述,大型民营物企和央企物业公司早就开始争夺“城市服务”这条赛道。

2015年,碧桂园服务就与陕西省韩城市政府达成战略合作关系,双方共同出资成立韩城碧桂园城市服务有限公司,开启了物业管理行业内首单城市服务业务。2016年,保利物业入驻浙江西塘,其城市服务品牌名为“振兴中国”。2020年,万物云为厦门鼓浪屿全岛提供整合运营服务。同年,龙湖物业在岳阳市城陵矶新港区100平方公里的区域上,展开对“港产城”城市服务创新模式的积极探索,岳阳就在泓盈服务的大本营湖南省。

“我们认为当前在物业管理深入城市服务的企业实践中,企业背景、管理规模和运营经验构成了物业服务企业通过市场化手段拓展城市服务的三种能力向量。”中指研究院在报告中称。

泓盈服务和深业物业在这三种力量上,与头部物管还有相当大的差距。

同样需要注意的是收并购市场,2023年行业并购交易额锐减,共22笔,总金额约22.7亿元,跌至近6年之最,还发生了两笔“退单”,新大正取消收购沧恒投资80%股权,华润万象生活取消收购祥生物业。

协纵策略管理集团联合创始人黄立冲分析认为,主要是因为一些房企的收并购效果并不好,“部分企业虽然完成了并购,但并未成功整合和运营,导致业绩下滑和财务风险上升。”

“收购与否关键看公司的发展阶段,如果开发商下属的物业要独立上市,第一点首先要摆脱关联业务的制约,那就会不管他好坏,只要面积够大收入够高,先收进来再说。”一家上市物业公司的高层对《凤凰WEEKLY地产》介绍,“上市之后再收购就是寻求倍率差,一方面看上市公司对自身估值的判断,一方面是被收购方的心理预期。”

无论是上市前还是上市后,泓盈服务和深业物业想在收并购市场有所作为,也面临着不小的挑战。

相关报道