从销售冠军跌到后进生,周鸿祎的哪吒汽车,过去一年经历了什么?

刚刚过去的2023年,“滑铁卢”成了哪吒汽车最大的代名词。

从2022年的造车新势力销冠,到成为新势力中唯一销量下滑的品牌,哪吒仅用了一年时间。

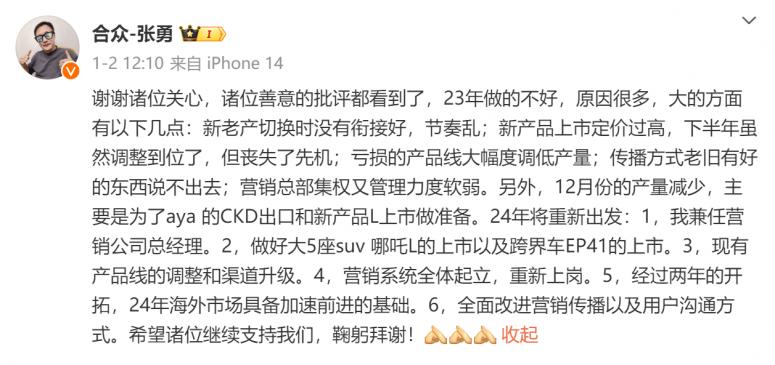

身为哪吒CEO,曾怒怼网友的张勇,在个人微博坦诚地接受了来自各方的批评,并坦言,“2023年做得不好。”

从张勇的态度或也能看出,哪吒早已意识到自身存在的问题,并已经在2023年下半年,从产品、人员等方面进行了调整。

如2023年12月底,哪吒营销公司的常务副总裁和执行副总裁同时被免职,张勇也在复盘微博中提到,自己将亲自下场,兼任营销公司总裁,全面改进营销传播。

但哪吒的问题,并不只存在于营销策略上。

产品定位不够清晰、产品线涵盖多个细分市场但没有突出优势;从低端市场切入,靠性价比起量后再进入高端市场,本就难度较大等,都是造成哪吒跌出造车新势力前五的因素。

只是在国内新能源车行业竞争“刺刀见红”的当下,即便哪吒已经认识到了问题所在,但能否触底反弹,依旧是个未知数。

从“销冠”到“差生”

曾经的新势力销冠,现如今成为了“内卷”之下,唯一一家销量下滑的新造车车企。

2024年1月2日,哪吒汽车公布了2023年全系交付数据,127496台的成绩,不仅远低于哪吒CEO张勇在2023年2月提到的,“2023 年,哪吒的销量目标在 25 万-30 万之间”的预期,更让哪吒失去了“销冠”的头衔。

根据新造车企业公布的数据,2023年全年,比亚迪以超302.4万辆的销量,位列第一。埃安全年销量超48.0万辆,排在第二位。

曾经与哪吒一起被称为“造车新势力”的理想、蔚来、零跑、小鹏,分别以37.6万辆、16.0万辆、14.4万辆和14.1万辆的成绩,排在第三到第六的位置。

不仅在与其它车企对比时,哪吒的销量实为惨淡,与自己对比,也是实打实的退步。

与2022年相比,上述提及的车企中,除哪吒以外,均实现了两位数以上的增幅,其中理想增幅最高,达182%,小鹏增幅最低,也有17%。唯有哪吒,下跌了16%。

尤其值得一提的是,刚刚过去的2023年12月,一般来说都是各大车企年底大促、打折冲销量的时机,但哪吒却成为了“逆行者”。

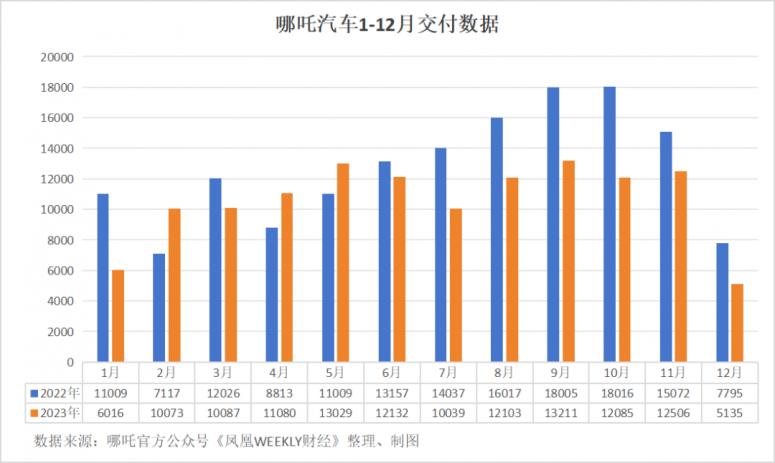

《凤凰WEEKLY财经》通过哪吒公布的全年销量计算得出,2023年12月,哪吒销量为5135辆,同比下滑34.12%。较2023年11月的12506辆,更是环比大幅下滑58.93%。

不仅销量远低于比亚迪、理想、埃安、问界等车企,也被智己、岚图等品牌甩在身后,也成为新造车品牌中,单月下滑最严重的车企。

但这并不是哪吒在2023年第一次出现单月销量下滑。

整个2023年,哪吒的销量都可以用不稳定来形容,且相较于2022年的“黑马”势头,更是略逊一筹。

哪吒汽车交付数据

而这背后,除了是哪吒高性价比策略失效之外,也是国内新能源汽车的竞争发生了变化。

追溯到2022年,哪吒之所以可以一举斩获新能源汽车销量冠军,靠的是8-16万元的畅销车型。

根据《凤凰WEEKLY财经》不完全统计,自哪吒第一款量产车型哪吒N01(已停售)上市,到2022年4月,“2022款哪吒V·潮”上市,其上线的4款车型,补贴后的官方价格均未突破20万元。且除哪吒U的价格在14-万20万元区间外,其它车型的价格均在10万元以下。

依托于低价,哪吒实现了销量的增长。数据显示,2022年全年,在哪吒152073辆销量中,指导价在7.39万-10.38万元的哪吒V,贡献98847辆,占比65%。而主攻15万元左右的A级SUV市场的哪吒U则贡献了33%的销量。

彼时哪吒CEO张勇提到,“我们为大众造车,不能卖高价车。”

但随着“内卷”加剧,“价格战”成为2023年新能源汽车行业甩不掉的标签之后,这一市场的竞争对手明显增多。

其中,最强大的对手非比亚迪莫属。其中,比亚迪海洋系列的海鸥、驱逐舰05、海豚等车型,可以说是贴着哪吒“打”。而新款比亚迪秦Plus DM-i

更是通过一系列降价,把价格下探至10万元之下。

此外,5.98万-8.38万的五菱缤果、5.39万的吉利熊猫骑士和10万上下的吉利缤系,也都给哪吒带来很大的压力。

竞争对手增多的同时,中低端市场的增速也在明显下降。取而代之的是,高端车型销量占比的增长。

乘联会数据显示,2023年1-11月,5万-10万元这一区间的市场占有率,从上年的19.8%降至15.9%。而30万元以上的高端车型销售占比,则从2022年的10%,一路升至2023年第三季度的14.1%。

当然,哪吒也并不是全然没有危机意识。

2022年7月,哪吒S正式上市。19.98万-33.88万元的价格区间,承载着哪吒“品牌向上”的希望。

2023年4月上海车展上,哪吒正式发布了号称“200万元以内最好的跑车”哪吒GT,把产品价格推高至20万-30万元;同年7月,改款后的2024款哪吒S上市。虽然相较于老款,新款哪吒S配置更好,价格更低了,但与哪吒自己相比,15.98万的起售价,还是属于绝对的高端产品。

但在这一高端化市场里,早已挤满了强大的对手,比如降价后的特斯拉Model3、飞凡F7、ID.4 CROZZ、比亚迪·汉、蔚来ET5、小鹏P7等,从诞生之日起,就与“高端”相伴的车型。

仅仅靠“超高性价比”,还不足以让哪吒在高端车市场,抢到份额。

车主指南数据显示,自哪吒S上市之后,其月销量均为超过2600辆。这一数字,与张勇“月销5000到1万台”的“及格线”差距颇大。

而按照此前哪吒官方的规划,哪吒S推出后会在6个月内月销过万,一年之内月销超过两万。

亏钱卖,仍卖不动

深度科技研究院院长张孝荣告诉《凤凰WEEKLY财经》,产品策略、品牌建设、客户服务和市场营销等方面的失误,都是哪吒跌出新势力前五的原因。

“在产品研发和定位上存在问题,没有充分了解市场需求,推出的产品无法满足消费者喜好等,都会影响消费者的购买意愿。”张孝荣进一步提到。

2024年1月2日,哪吒汽车CEO张勇也在个人微博承认了“打法的失效”,23年做得不好,原因很多,“新老产品切换时没有衔接好,节奏乱;新产品上市定价过高,下半年虽然调整到位了,但丧失了先机……”

与此同时,张勇也对哪吒的2024年作出了营销和产品线方面的调整,首先是自己兼任营销公司总经理,一改此前的营销方式;其次则是做好新产品的上市工作,以及加速出海。

事实上,哪吒在2023年就已经在慢慢调整产品线——从盲目拉高的产品定价,重回低价市场。

2023年8月和10月,哪吒先后上市了哪吒AYA和哪吒X。其中哪吒AYA的价格区间在7.38万-8.88万元,哪吒X为12.68万-14.68万元。

为了能够拿到市场份额,哪吒一方面针对哪吒X推出了2023年12月31日前下单,可享受10.88万-12.88万元的限时购车权益价;另一方面,张勇也玩起了“欲擒故纵”。

“哪吒X是在亏钱卖,卖得越多亏得越多。”张勇在发布会上直言,“还是希望这个车能大卖,但也不要太多,一个月一万辆的小目标就够了。”

哪吒X汽车

滑稽的是,车的确没有如张勇所愿“卖得太多”。

数据显示,哪吒X在上市后首月,销量便突破了7091辆。根据哪吒在12月1日公布的数据,截至2023年11月底,哪吒X订单已突破20000台。

此后,哪吒便没有再单独把哪吒X的数据拿出来“遛一遛”,这背后的原因似乎不言而喻。

一方面为了进一步提升销量,另一方面也是为了找到更多的销售渠道,哪吒加快了出海的速度。

在继泰国、以色列、印尼等东盟国家的布局之后,2023年11月11日,哪吒汽车欧盟市场也有了进展,并成为了首批获得欧盟E13UN R156车辆软件升级管理体系认证的造车新势力。

据悉,哪吒已经在东南亚、中东北非、拉丁美洲以及欧洲等市场规划了7款海外产品。

同时,为了能够降低成本,哪吒也在不断调整供应链布局,加强自产自研的全面闭环,发布了山海平台2.0、云和平台等整车平台和技术。

只是从2023年的成绩来看,哪吒在一顿操作后,收效甚微。

此外,哪吒面临的远不止销量上不去,还有“推不动的IPO”。

自2020年至今,哪吒先后被传出将于科创板和香港上市,但最后均以“流产”收场。

尽管张勇曾多次表示,“并不急于上市,现在市场不理想,上不上市意义不大。”

但在2023年8月,哪吒完成70亿元crossover轮融资后,还是被业内认为是在为上市做“进一步的准备”“开启上市倒计时”。

只是时间已经来到了2024年,哪吒的这一步,依旧没能踏出。

事实上,哪吒始终没有放弃IPO,也不能放弃IPO。其最大的原因之一,就是作为造车企业,对资金的渴望。

根据哪吒母公司360披露的数据,2020-2022年,哪吒的收入分别为12.97亿元、57.35亿元和133.29亿元。净亏损分别为13.21亿元、29亿元和69.19亿元,三年累计亏损达111.40亿元。

受哪吒汽车亏损影响,360“收获”了2014年以来的首次亏损。数据显示,2022年全年,360集团实现营收95.21亿元,同比下滑12.54%。

360集团战略投资哪吒汽车 图源/哪吒汽车官方微博

“烧钱”速度快,自身造血难,哪吒就必须努力融资。

天眼查信息显示,哪吒所属的合众新能源汽车股份有限公司,已累计完成12轮融资,对外披露的融资金额就超220亿元。

但按照哪吒此前“烧掉”110亿元的速度,再加上高端化过程中资金、研发以及出海战略等,尽管张勇豪言“公司资金充足,账上有100多亿资金”,显然也经不起造。

2023年10月18日,哪吒副总裁江峰在哪吒X发布会上高调宣布,“2026年哪吒的年销量要达到100万,是2022年哪吒销量的近七倍。”

只是从哪吒的现状来看,如果在2024年,还未能快速找到突破口,不仅100万的销量是妄谈,被淘汰出局的危险也会随之加剧。

ABOUT / 相关报道