年产10万辆仍然亏损,缺芯少零件的蔚小理,2022年不好过

“拳打”BBA之后,风光无限的蔚小理(蔚来、小鹏、理想)正面临新一轮的角逐。

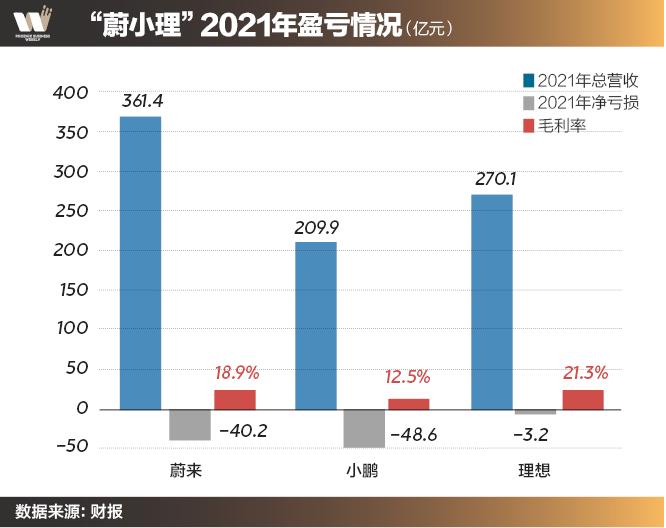

2021年,蔚小理三家总营收、交付量都实现了翻倍增长,其毛利率也迎来大幅增长。

国内市场的复苏给了他们希望,在与传统进口品牌奔驰、宝马、奥迪的竞争中,蔚小理全面占了上风。

郁闷的是,蔚小理目前仍处在持续亏损的“泥潭”里,甚至小鹏、理想的净亏损还在扩大。

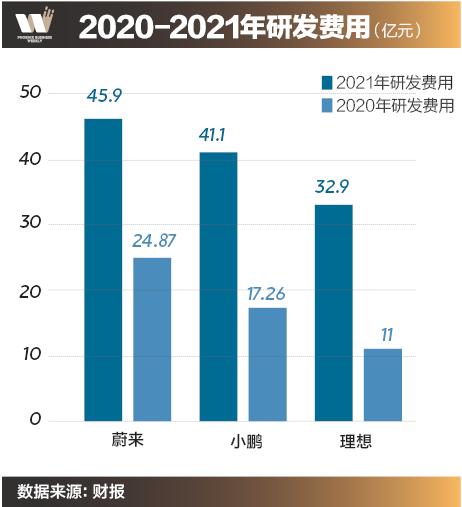

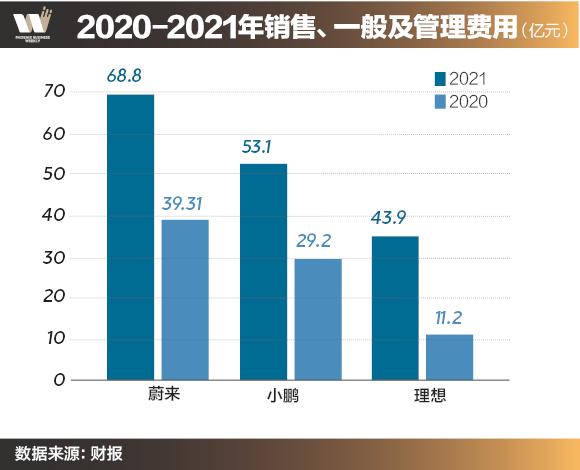

财报显示,三家车企延续着烧钱的势头,在研发、线下零售渠道铺设方面投入了大量的资金。

这是为了尽快扩充规模,进一步提高产销量,从而占领市场优势地位,早日扭亏为盈。

从此前规划来看,他们都希望借2022年推出的新产品来扩大市场份额、提升盈利。

但挑战是,疫情、供应链短缺以及原材料涨价,直接对他们的产品成本投入、生产环节、交付量等造成不利影响。

2022年,蔚小理仍然在烧钱中等待良机。

旧的一年,烧钱不止

按照汽车行业的规律,一家车企年销量至少要超过10万辆才能达到规模经济效益,进而实现盈利。

一个典型的代表是特斯拉,2017年,特斯拉交付量达10.32万辆;2018年交付量超过20万辆,并在2018年连续两个季度实现盈利。

对于蔚小理而言,年交付接近10万辆,毛利率已经超过或接近20%,即使不说立刻盈利,但是三家中有两家的亏损还呈现扩大态势,就令人不解了。

2021年,小鹏的净亏损达到48.63亿元,同比扩大30%;蔚来亏损了40.16亿元,同比收窄24%;理想亏损为3.22亿元,同比扩大幅度达到112%。

从财报数据来看,三家的原因均指向了研发费用和销售/管理费用。

2021年,蔚小理的研发费用涨幅均实现了翻倍增长。

蔚小理研发对比

作为科技型公司,长期保持10%以上研发占比是它们的基本要领。

蔚小理都处于高速发展的成长期,持续用高额研发费来推出新产品/技术占领市场是很有必要的。

截至2021年底,蔚来、小鹏、理想三家的研发人员分别为4809人、5217人和3415人,占比分别提升至31.6%、37%、38.7%。

2021年,三家企业的销售/管理费用增幅均超过70%,其中理想最为“凶猛”,幅度直接翻了2倍。

在财报电话会议上,理想方面称,“2021年,公司大幅扩张直营及服务网络,年末零售中心数量几乎是上年末的4倍。”

在渠道扩张上,三家企业2021年都完成了向非一线城市下沉门店以及配套设施建设的进军。

蔚小理销售、一般及管理费用

持续的高投入,让三家公司负债率也逐年上升。

2021年,蔚来的资产负债率超过50%,达到50.7%;小鹏这一数值为35.7%,理想最低,达到33.5%。而在2020年,三家的资产负债率分别为41.6%、22.9%、18%。

在高投入、高负债运营背景下,小鹏汽车2021年的经营现金流为-25.6亿元,同比扩大数十倍;理想得益于对自身一贯的节制和把控,为83.4亿元,同比翻倍,而蔚来未披露数据。

从账面现金来看,三家企业暂时还处在“不差钱”的状态。其中蔚来在2021年的现金及现金等价物、受限制现金、短期存款、短期投资及长期存款为554亿元,小鹏是435.4亿元,理想为501.6亿元。

但是,刨除受限制现金之后,蔚来、小鹏、理想三家账面上的现金和现金等价物分别只剩下了153.34亿元、110.25亿元和304.93亿元。

对于长期处于高投入、高负债的蔚小理而言,这些现金能在短期内支撑其发展;若要长期保持同等速度,就需要从多个渠道拿钱来填“无底洞”。

这也是蔚小理三家2021年寻求港交所双重上市的重要原因之一。目前,三家都已经完成美股、港股双重上市。其中小鹏、理想已于今年被纳入港股通。

新的一年,前有狼后有虎

蔚小理一直有意改变亏损局面。

要想扭亏,最关键的,就是尽快扩大产品矩阵并获得规模效益,以此提升市场销量和占比。

为此,三家企业都重压2022年,进行多款新产品投放。

其中,蔚来基于NIO2.0技术平台开发的ET7、ET5、ES7都将在今年交付。小鹏甚至定下年销30万辆、P7月销破万的目标。

ET7

与此同时,蔚来面向大众市场的新品牌团队已经组建完成。据财报会议,李斌称首批车型研发已经进入关键阶段。

今年第三季度,小鹏的新车型G9、理想的新车型L9也都将迎来上市。

不过,要在原材料涨价、国际局势动荡的背景下,顺利推出新车,并得到消费者的追捧,蔚小理面对的难题已经超过他们此前的预期了。

近两年,主流车企电动化步伐纷纷提速,动力电池需求随之上涨;此外,俄乌冲突推动的全球贸易环境恶化,导致动力电池的关键原材料价格不断上涨。

在近日召开的电动百人会上,中科院院士欧阳明高称,预计2-3年后,锂资源将恢复供需平衡。

这意味着,今年车企还将继续受到原材料涨价的困扰,其单车的成本也会相应提高。

受原材料涨价影响,今年多家新能源车企宣布车型涨价,小鹏、理想也不例外。而蔚来得益于销量提升后的规模优势,并未宣布涨价。

但李斌也表达了未来计划,“今年,蔚来有产品提升计划。届时将根据市场、原材料价格,制定新的价格策略。”

虽然不少机构称缺芯最紧急的时间已经过去,但仍有不少企业面临缺芯的问题。

例如,当前蔚小理欲搭载的激光雷达就属于紧缺的部件之一。这也导致新车推出/交付受到影响。

早前在交付蔚来ET7、小鹏P5时,这三家车企就受到零部件短缺影响,导致交付期延迟的情况发生。

同时,蔚小理2022年前2个月的交付“成绩”都不算理想。今年第一季度,小鹏累计销量刚达到2.5万辆,与30万辆目标相差甚远。

能不能在今年如期推出、交付新产品,并保证自身的盈利不受影响,这是蔚小理面对的首要问题。

如果不能做到,那它们只会走向更恶劣的处境。

除了应对外部因素带来的困扰,今年的内部市场竞争也不容忽视。

国内大部分传统车企的新能源品牌都会在今年推出与蔚小理相争的新车型,而不少外企(例如通用、本田等)也将在今年推出全新平台打造的车型。

在双碳和双积分的政策推动下,2021年开始插电混动车型爆发。基于此,PHEV(插混)车型在2021年底到2022年集中上市。这意味着,理想的增程式市场将在今年迎来更激烈的竞争。

此外,互联网企业造车也将进入新阶段,给蔚小理造成一定“威胁”。

据悉,小米造车将在今年第三季度推出工程样车,包括 A+ 级与B级车各两款车型。而此前也有消息称滴滴将在今年6月推出首款车型。

遗留问题,还得带着

除了持续的亏损,在2021年,蔚小理还有部分未能实现的“愿望”,例如蔚来的破10万销量目标、小鹏的自动驾驶超越特斯拉等。

这意味着,蔚小理不仅要努力克服外界带来的生产交付难题,还要解决自己的2021“遗留”问题。

早在2020年广州车展期间,小鹏宣布,其将从2021年生产的量产车型开始升级其自动驾驶软件和硬件系统,采用激光雷达技术提高性能。

不过这一言论遭到特斯拉CEO马斯克“炮轰”,其不仅称“他们有特斯拉的旧版软件,而没有我们最新的神经网络计算机”,还表示小鹏“偷”了苹果的代码。

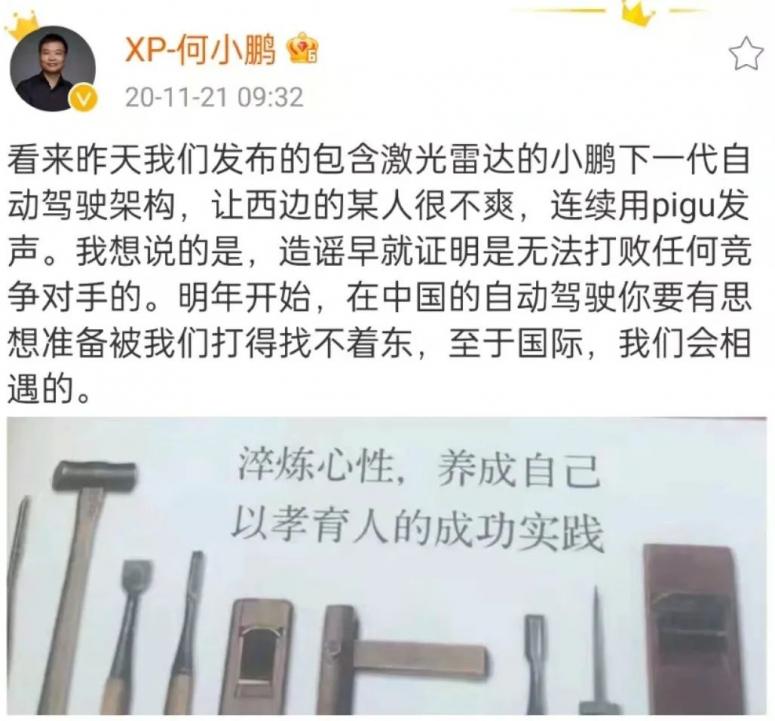

随后小鹏汽车CEO何小鹏回怼“造谣无法打败任何竞争对手”,还称“明年开始,在中国的自动驾驶你要有思想准备被我们打得找不着东,至于国际,我们会相遇的。”

何小鹏微博截图

2021年,关于打败特斯拉的话题,小鹏没有再提及。而其对标特斯拉FSD(自动驾驶)的城市NGP(智能导航辅助驾驶),目前还在测试阶段。

直到今年3月底,何小鹏才称,“从测试结果来看,小鹏很有信心,在今年年内推出来的城市级NGP效果会相当程度上比特斯拉FSD的效果要好。”

这句话,晚了一年才从何小鹏口中说出。

据悉,XPILOT 3.5(智能驾驶系统)计划于今年二季度末在首批城市推出城市NGP。

作为首搭载XPILOT 3.5的车型,P5一直受到芯片供应短缺影响,缺少的零部件直接干扰到XPILOT 3.5功能的发挥。

为此,小鹏在去年10月底发布“先交车后补雷达”方案,该方案可提车后补装雷达,补装时间从今年3月31日起。

这让车主使用相应功能的时间至少延后了5个月。

而对于蔚来而言,其不仅未能完成10万辆的销量目标,还丢失了造车新势力销量“榜首”之位。

在产线调整、电池等部件供应短缺等影响下,蔚来下半年月交付量多次出现大波动,掉出第一梯队。

此后,蔚来的销量表现并未迅速回稳,致使蔚来在2021年与“年销10万辆”的目标失之交臂。

排除外观因素,有分析认为蔚来销量疲软的原因在于其2021年并未交付新产品。

去年,小鹏推出并交付了P5新车型,理想推出交付理想ONE改款车型,唯有蔚来未有新车型交付。

除了外部环境,蔚来还将受到自己工厂产能的钳制。

目前,蔚来的工厂既要保证三款现有车型与ET7的共线生产,还要为后续推出的ES7做准备;蔚来预计该工厂全产线的生产能力将于年中提升到60JPH(小时工作量)。

而蔚来的第二生产基地要在今年第3季度才正式开始投产,首款投产车型为新车ET5。

这意味着ET7要到第3季度才能达到常规产能,那蔚来的整车产能在今年第4季度才能有根本性的好转。

或许,蔚来离目标的距离,又远了不少。

烧钱还得继续,既要忍受原材料短缺带来的交车难题,又要面临传统车企的紧紧追赶。

前有狼后有虎,中间还有自己的痛楚,蔚小理2022年的路,确实不太好走。

ABOUT / 相关报道