16亿逾期债务压顶,百强房企7亿卖子输血,龙头房企趁机扫货

融创服务的物业版图,又落下一子。

11月1日,融创服务宣布,以总对价6.93亿元,收购当代置业旗下物业公司第一服务3.22亿股股份,占后者总股本约32.22%。

这笔交易,将在一定程度上缓解当代置业的资金危机。

20天前,当代置业正寻求一笔规模2.5亿美元(约16亿元)的优先票据延期3个月,以改善流动性和现金管理。该笔美元债于2021年10月25日到期,票息12.85%。同一时间,当代置业董事会主席、执行董事兼控股股东张雷及总裁兼执行董事张鹏宣称,拟向集团提供约8亿元股东贷款,在未来2到3个月内完成。

在房地产行业融资收紧的背景下,部分已出现债务问题的企业,首先考虑将旗下优质的物业资产出售,以获得“输血”,如蓝光发展旗下的蓝光嘉宝、花样年旗下彩生活优质资产邻里乐、富力物业、亿达中国旗下的亿达服务等。

“出售物业资产是房企为快速回笼资金和寻求资产保值的重要方式之一,风险相对较小。”诸葛找房分析师对《凤凰WEEKLY地产》表示。

等来“白马骑士”的都算幸运,母公司出现债务违约的恒大物业和新力服务,已传出有过多家接洽,但至今未能确定买家。

房企流动性危机,加速了物业领域的并购潮,而现金才是王道。一定程度上,“大鱼吃小鱼”“大鱼吃大鱼”的并购法则,并不完全适用。

谨慎交易

和碧桂园服务一样,融创服务也设置了多道关卡,来降低交易的风险。

第一服务出售的股权分为三部分:上海鼎晖耀家创业投资中心(有限合伙)持有的8642.4万股,交易对价为1.86亿元;由世家集团控股有限公司、皓峰投资有限公司持有的2.14亿股股份,即控股股东方,交易对价为4.6亿元;及由管理层持有的股权,共2181万股股份,交易价格为4689.15万元。三者分别占第一服务全部已发行股份的8.64%、21.39%、2.18%。

《凤凰WEEKLY地产》注意到,三部分股权都有不同的交易方式,且有严格的交易限制。

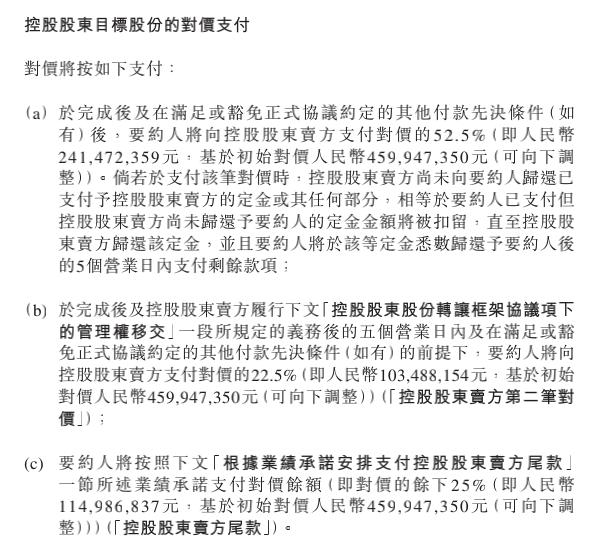

以世家、皓峰出售的股权为例,交易对价将分三笔付清,在满足付款条件后,支付第一笔款项,约2.42亿元,占总交易对价的52.5%;完成股权转让框架协议,并进行管理权移交后,支付第二笔款项,即交易对价的的22.5%,约1.04亿元。剩余的1.15亿元尾款,则根据净利润、在管面积等业绩承诺,再分次付清。

此外,在支付订金后,世家、皓峰将把上述股权抵押给融创服务,若违反相关交易细则,融创服务可采取强制执行。

融创服务表示,可能会向第一服务提出无条件强制性现金要约收购。完成强制性收购时,第一服务将成为融创服务的全资附属公司,届时将申请退市。

若融创服务全面要约收购第一服务,总代价将超过20亿元。截至2021年上半年,融创服务在手现金超80亿元,有实力“吃下”第一服务。 针对收购第一服务背后的逻辑,11月3日,《凤凰WEEKLY地产》向融创服务发去采访函,对方称,以公告为准。

“我们收并购不是单纯为了增加面积,一定要把握质量,不希望因为收并购判断不准确给公司未来长期的发展和经营带来影响。”在8月底的中期业绩会上,融创服务管理层表示。

融创服务主要包含三大业务主线:物业管理服务、非业主增值服务、社区生活服务。

2021年上半年,融创服务实现营收约为33.19亿元,同比增长85.4%。其中,物业管理服务收入约20.5亿元,同比增长94%;非业主增值服务收入为10.8亿元,同比增长60%;社区生活服务业务收入约1.9亿元,同比增长206%。

抢占非住市场

去年以来,融创服务开始在非住业务上发力,先后完成了对成都环球世纪和开元物业两大巨头的整合与收购,从而提升了在城市公共物业、写字楼、医院、商业等非住物业领域的占有率。

中期业绩会上,融创服务执行董事兼行政总裁曹鸿玲称,融创服务集团今年在非住中心下面设立了事业部,未来会朝着事业部的方向做,各领域都在补充和布局人手。

她强调,会特别关注非住业态上已具备一定的区域、能力优势的公司,如果有合适的标的,可以通过并购的方式来补充相应能力。

第一服务就是曹鸿玲口中所说的“合适的标的”。

截至2021年上半年,第一服务合约建筑面积约为7299.4万平方米,在管建筑面积约为5320.2万平方米,且大部分在管项目位于北京、西安、长沙、太原等一二线城市,管理了如北京当代MOMA、北京万国城MOMA、苏州府MOMA、南京万国府MOMA等众多高端知名项目。其非住业态布局广泛,在管总建筑面积中非住业态占比约为60%,涵盖办公楼、医院、高校、产业园区。 第一服务原有的绿色人居服务领域,也将为融创服务输入新的竞争力。

融创服务表示,收购事项将大幅增加融创服务集团的物业管理规模,提升融创服务集团在核心城市的管理密度,扩大在非住业态的市场份额,增强融创服务在核心城市的管理密度,扩大在非住业态的市场份额。

2021年上半年,第一服务营收5.1亿元,净利润为6523.6万元。中信建投预计,此次并购将于明年为融创服务带来显著的业绩增厚。

此前,融创服务管理层预计,按照下半年地产交付体量,以及集团外拓的进展,全年新增合约面积将接近1亿平方米,在管面积为8000万-9000万平方米。到今年年底,融创服务在管面积或破2亿平方米,合约面积或破3.5亿平方米。

从万物云的“空间科技服务商”,到碧桂园服务的“新型城市治理服务探行者”,再到龙湖智慧的“服务城市生活”,物企定位的更迭背后,是服务横向的扩展。当下,物企的竞争,并非局限在住宅领域,且在非住业态的竞争愈加激烈,这也将考验各家物企的综合实力。

“住宅物业增长空间较小,而非住宅业务的市场空间及规模上升空间较大。”诸葛找房分析师谈到,从利润空间角度来看,非住宅具有收费及收缴率较高的特点,可在一定程度上提升企业的利润水平,且非住宅业务往往需具备更精准的管理模式,对于经验要求也较高,因此大部分还是选择并购的方式。

中指物业事业部副总经理牛晓娟表示,回顾2021年以来的60余宗并购交易,并购类型以规模扩张为主,同时强调多元化业务布局。

经统计,60余宗并购交易中,涉及到规模与布局、资源协同类收购共31宗,交易总金额为237.71亿元,占比75.46%,其中,以碧桂园服务、万物云与合景悠活等为代表;涉及到多元业态布局类收并购共14宗,交易总金额为47.54亿元,其中,以恒大物业、龙湖智慧服务与正荣服务为代表;涉及到专业服务与增值服务类收购共18宗,其中,以世茂服务、旭辉永升服务与雅生活集团为代表。

物业大佬忙扫货

融资渠道收紧之下,不差钱的玩家才是“收并购”的主角。

从今年上半年7.3亿元收购章泰物业80%股权,到6.93亿元收购第一服务部分股权,相比碧桂园服务、龙湖智慧、万物云等龙头企业,融创服务的步子并不算大。

根据2021年半年报数据显示,保利物业、碧桂园服务、雅生活服务、恒大物业、万物云等企业在管规模在4亿平方米或以上。从这个角度讲,融创服务还存在一定差距。

今年以来,碧桂园服务称得上当之无愧的“收割机”。从蓝光嘉宝,到一周内连“吞”富良环球与邻里乐控股,碧桂园耗资近190亿元。截至2021年上半年,碧桂园服务银行存款和现金总额(包括受限制银行存款)约219.38亿元。

“碧桂园服务喜欢大的,大的市值;喜欢好的,优质的;喜欢规范的,因为不乱。”在今年的博鳌房地产论坛上,碧桂园服务总裁李长江在谈到收并购时表示。

在今年年初,碧桂园服务提出到2025年要实现“千亿营收”目标。李长江多次强调,千亿营收,没有问题。 如果花样年没有陷入资金困局,“物业第一股”彩生活或许会继续在收并购市场发力。

今年9月中旬,彩生活董事局主席兼首席执行官潘军透露,彩生活是目前为止全行业收并购企业最多的,上市前后合计收并购共200余个。

但出售给碧桂园服务的邻里乐,最近两年,净利润占比均超彩生活的50%,这也意味着,彩生活后期盈利能力或将承压。而邻里乐资产主要为商管物业,被出售后也打乱了彩生活原本分拆商管上市的计划。

对于物企而言,母公司或关联房企资金安全,才能意味着长久。

龙头物业中,恒大物业因恒大资金问题尚在待价而沽,万科旗下的万物云及龙湖旗下的龙湖智慧,皆未上市,但后两者凭借母公司的实力,在收并购市场同样表现突出。

今年,万物云先后将阳光城旗下的阳光智博、三盛集团旗下伯恩物业纳入麾下,前者以换股的方式,后者并未透露具体交易金额。

2020年,万物云在管面积5.66亿平方米。万物云亦透露有上市的计划,部分市场人士认为,万物云估值或超碧桂园服务。

10月22日的万科沟通会上,万物云CEO朱保全表示,万科住宅物业的要求是控制增速,不可超过30%,确保服务品质。他也表达了对高额收并购背后的担忧,一个现金流好的行业在规模大了之后,如果客户关系基础不够的话,将会遇到现金流危机,“在资本杠杆的放大下,一些企业将会遇到新的麻烦。”

略显保守的龙湖智慧也在今年发力收并购,至今,先后完成对美好幸福、亿达服务、楷林商服及九龙仓旗下中国内地部分物企的多项收购。此前,龙湖智慧服务CEO曾益明对《凤凰WEEKLY地产》表示,收并购主要考虑的是,符合企业战略发展方向的标的,注重协同发展。

在今年中期业绩会上,龙湖集团CEO邵明晓透露,预计龙湖智慧服务合约管理面积全年有望超过5亿平方米。 11月2日,世茂服务完成股份配售及债券发行,筹资净额48.2亿港元,主要用于潜在并购、业务扩张等。

有接近世茂服务的消息人士此前对《凤凰WEEKLY地产》表示,“公司正在为收并购准备资金,受目前市场环境影响,很多中小型地产公司经营情况较为困难,也的确出现了一些难得的优质标的。”

不出意外,手握大笔现金的世茂服务,或将传来好消息。根据规划,世茂服务2023年要力争进到行业头部梯队。

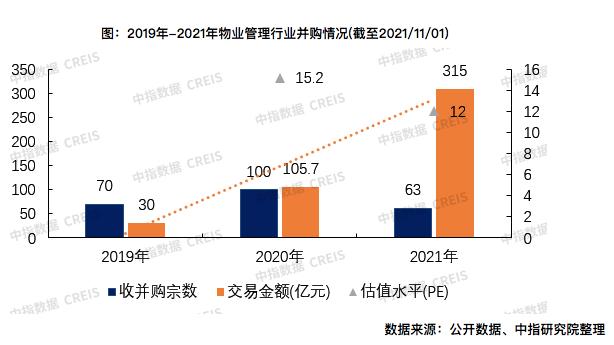

据中指研究院不完全统计,截至2021年11月1日,今年物业管理行业内发生并购交易63宗,涉及并购方33家物业企业;交易金额约315亿元,相比2020年全年交易总额大幅增长约198%。

申万宏源认为,物管行业的集中度,未来有望在内生、外拓、并购三方面实现集中度大幅提升。

“对于领域覆盖率来说,多元化特征或将更加凸显。”诸葛找房分析师表示。

ABOUT / 相关报道