第一代“四大金刚”的前十保卫战:业绩过山车,永续债数百亿

2021/08/28 | 作者 文|刘碎平 编|曹蓓

“万科兄,龙湖妹,小招我先降一步,你们一起不?”

2012年初,重庆一个即将开盘的楼盘出现的广告语,打响了当年房企降价的“第一枪”。

楼盘的开发商是招商地产,也就是重组前的招商蛇口。

那次促销的决定,既是楼市寒冬为去库存的让步,也是招商地产摒弃过往追求高利润的高端模式,学习“碧恒万”高周转的开始。

5年后,掉队的“招保万金”之首,迈进千亿俱乐部。一场对错失黄金时代的追逐,拉开序幕。

2021年8月23日,招商蛇口披露了上半年的成绩单,累计实现签约销售额1769.76 亿元,同比增59.85%,完成了全年3300亿目标的54%。据中指研究院数据,招商蛇口排在销售额榜单第7位,比去年同期上升了3个名次,与万科、保利的差距进一步缩小。

“逆水行舟,不进则退。”中原地产首席分析师卢文曦对《凤凰WEEKLY地产》表示,招商蛇口想回归第一梯队,自身肯定需要有所作为。房企达到头部位置后,带来的竞争实力、抗风险能力都比较强,拿地优势也会明显,这是相辅相成的,所以也逼着招商蛇口比较激进地拿地。

激进的代价是明显的,不少教训已经发生,或正在进行。

“地王”或受阻

上半年的首轮集中供地中,招商蛇口丝毫不掩饰进取的野心。

据中指研究院数据,今年1-6月,招商蛇口拿地金额达671亿,排名第6,相比去年同期的344亿元,增长了95%。在南京、武汉、上海、杭州等城市,招商蛇口拿地金额都在TOP10榜单中。

为此,招商蛇口不惜在多地拿下“地王”项目。比如以总价32.5亿元拿下重庆西永279.83亩地,楼面价10460元/平方米,溢价率130%;竞得虹口区嘉兴路街道HK341-06号地块,总价56.66亿元,楼面价达92647.6元/平方米,溢价率20%,创造了上海虹口区的新纪录。

在今年6月的股东大会上,面临投资者的质疑时,招商蛇口董事总经理蒋铁峰解释:“溢价率并不是最大指标,最终要看土地跟房价关系。”

蒋铁峰在两年前招商蛇口的新一轮人事换防中接任总经理,那一年,他46岁。之后,招商蛇口的步子明显加大。

广发证券指出,招商蛇口上半年累计获取的63个项目,拿地均价13888元/平,同比增加43%,而上半年销售均价22977元/平,同比增长3.2%。这也意味着,在多地限房价、竞自持等政策面前,拿高价地的招商蛇口利润空间将会进一步被压缩。

此前的2020年,招商蛇口计提存货跌价准备约25.3亿元,涉及北京、重庆、合肥、佛山等多地的项目。

蒋铁峰坦承,计提减值准备的主要原因是2016、2017年限价政策时拿的高价地。

现在,这种场面何其相似。

疯狂之地,必有政策补丁。据传拿地金额不得超年度销售额40%的监管新规,不仅包括房企在公开市场拿地,还包括通过收并购方式获地的支出。

“这相当于房企扩张的’十面埋伏’。”同策研究院研究总监宋红卫此前对《凤凰WEEKLY地产》表示,该政策是在“三道红线”、贷款额度集中度管理后,再一个限制房企规模扩张的重要举措,这个政策的影响非常大,尤其限制了部分房企借助资本市场逆势扩张的途径。

据克而瑞统计,今年上半年,招商蛇口拿地销售比已经达51%。

如此一来,下半年,招商蛇口在土拍市场不得不有所收敛。

规模焦虑

错失黄金时代后,招商蛇口似乎越来越被规模焦虑所困扰。

招商地产成立于1984年,是央企招商局集团三大核心产业中房地产板块的旗舰公司,也是最早一批房地产公司,1993年在A股上市。

2000年前后,招商蛇口、保利、万科、金地四家房企,销售额相差不大。此后多年,“招保万金“在资本市场金戈铁马,国内首只地产百元股,就是招商地产。

直到“高周转”模式的出现,局势就发生了变化。

跟万科、恒大、碧桂园的高周转不同,招商地产坚持其所谓的高端产品路线,结果是,存货一度超过了50%。

2010年的时候,万科已经迈入千亿俱乐部,而招商地产仅有146亿元的合同销售额,也远低于保利的660亿元,和金地的280亿元。

这一年,招商局集团也着急了,开始对招商地产进行调整,加入高周转的大军。

2015年底,招商局蛇口完成换股吸收合并招商地产上市,重组上市第二年,招商蛇口提前进入千亿俱乐部。

2020年,招商蛇口以2776.08亿元的销售额,回到了克而瑞榜单第十的位置,这也是其时隔多年,重返前十。

总经理蒋铁峰在今年年初业绩发布会上立下目标,希望公司一定要稳定在前10强,排名能够逐步地提升,维持每年双数增长的速度。

但今时不同往日,逆势逆袭,困难显然比地产黄金时代难得多。

2021年上半年,招商蛇口营收446.57亿元,同比增长83.62%;净利润42.51亿元,比2020年同期的9.13亿元,大增365.32%,但跟2019年上半年的48.98亿元相比,仍有下滑。

事实上,从整体毛利率、核心归母净利率等指标来看,招商蛇口已经连续多年下降。广发证券显示,前者从2018年的39%,已下降至上半年的约26%;后者从2018年的17%,下降至上半年的6%。

财报还显示,招商蛇口今年上半年的净利润中,有14.5亿来自招商蛇口旗下以公司万融大厦、万海大厦两处产业园物业作为底层资产的蛇口产园REITs基金上市,产生的税后收益,占比超过三分之一。

诸葛找房分析师对《凤凰WEEKLY地产》表示,市场对于园区建设领域的关注度较高,蛇口产园REITs仍具有可观的发展空间,未来业绩增幅或将呈现维稳态势。

不过,亦有业内人士指出,REITs上市带动的业绩增长动力,并不具有可持续性。

380亿永续债

尽管上半年在土地市场明显活跃,但财报的数据上,招商蛇口仍未踩线红线,为绿档企业。

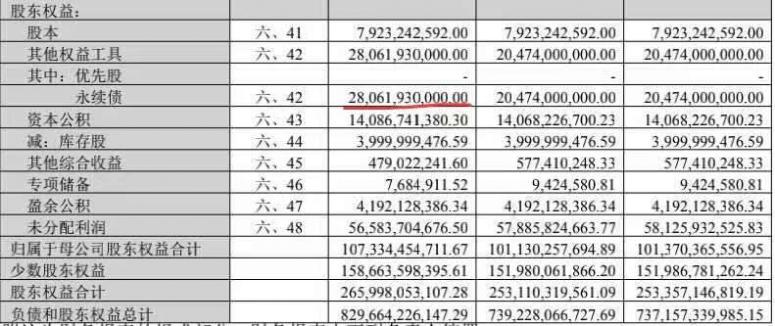

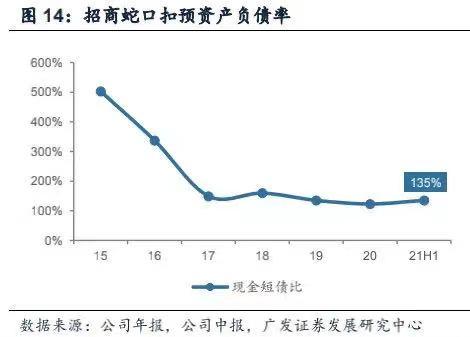

截至2021年6月末,招商蛇口剔除预收账款后的资产负债率 60.26%,未剔除预收账款的资产负债率 69.45%,净负债率 34.74%,现金短债比 1.35(剔除了2020年8月后发行的计入所有者权益的永续债券)。

但被剔除的永续债规模,却很难被忽视。

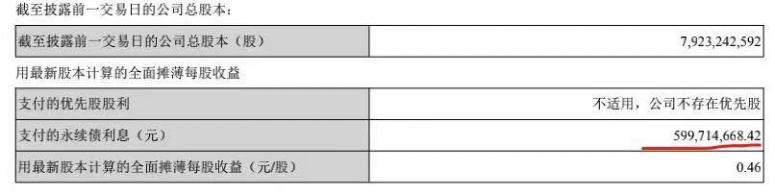

上半年,招商蛇口新增了近76亿的永续债,永续债规模累计高达280亿。算上7月31日新申请的100亿元永续债,招商蛇口永续债总计规模达380亿。

卢文曦对《凤凰WEEKLY地产》表示,在“三道红线”的情况下,对于发行永续债的企业有利,可以达到降杠杆,让“红线”变“绿”的目的。

“永远存续”又不计入负债,永续债优势明显,但副作用也同样明显,吞噬利润。

卢文曦表示,其他融资类型成本大概在4%左右,但永续债利率通常会略高一些,财务成本上不是特别合算。

今年3月,绿城中国对外透露,公司永续债需要支付整体 7.12% 的融资成本,远高于其2020年的平均融资成本为 4.9%。

此前就有报道指出,若处理不当,永续债利率将攀升至10%以上,对归母利润形成负担。

这也是为什么很多房企都开始谨慎使用永续债的原因。

《凤凰WEEKLY地产》注意到,今年上半年,招商蛇口为永续债支付的利息就近6亿,占净利润的14%。

诸葛找房分析师表示,高额的永续债对于资金流动产生一定的阻碍作用,同时资金结构方面存在较大分流现象,对于后续的投资输入有一定的影响。

值得注意的是,2015年以来,招商蛇口有息负债规模持续走高,截至2021年上半年末,公司有息负债1702.9亿元,同比增长11%。

从短期现金流来看,招商蛇口同样承压,其上半年现金短债比(货币资金/短期有息债务)为1.35,较2018年的1.6下降明显。

另一方面,上半年,招商蛇口少数股东权益占所有者权益的比例约60%,而少数股东损益占净利润的比例却只有27%,也被外界质疑或有“明股实债”的嫌疑。

2021年,招商蛇口定下了新的目标,3300亿,增速为18%。

蒋铁峰此前透露,招商蛇口2021年可售货值超过5300亿元,若保持2020年62%的去化率,全年将实现3300亿元销售额。

如果顺利完成,下一次,招商蛇口的目标会不会更大?

ABOUT / 相关报道