呼吁了7年,个人所得税终于又修改了!

2018/08/29 | 作者 任重远 | 收藏本文

摘要:七年之后,个人所得税法终于再次修改。

改革个人所得税,提高个人所得税起征点,增加子女教育、大病医疗等专项费用扣除,合理减负,鼓励人民群众通过劳动增加收入、迈向富裕。李克强总理在2018年政府工作报告中曾如此承诺。

七年之后,个人所得税法终于再次修改。8月27日,全国人大常委会对个人所得税法修正案(草案)进行了第二次审议。

在此之前,全国人大曾对该法修正案公开征求全民意见,短短一个月就收到正式意见超过13万条,各界参与的积极踊跃在近年都属少见。意见主要集中在:起征点过低、税率过高、专项扣除不明确和不具可操作性等。

但二审稿的主要调整,仅新增了赡养老人支出税前扣除,每月5000元的个税起征点未变。

按照中央的要求,全国人大常委会将在本次会议通过个税法修正案,修正案拟自2019年1月1日起施行,但部分减税政策拟于2018年10月1日起先行实施。

根据修正案,拟自2018年10月1日至12月31日,先将工资、薪金所得基本减除费用标准提高至5000元/月,并适用新的综合所得税率;个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得,先行适用新的经营所得税率。

未来,赡养老人、子女教育、继续教育、大病医疗、住房贷款利息和住房租金等5项支出,可以在税前予以扣除。但具体实施办法和扣除标准,本次修法并没有做出明确规定,将由有关政府部门研究出台实施细则。

在经济增长放缓、高房价高物价的当下,这对普通劳动者来说是一个好消息。毕竟相同收入的情况下,缴税减少意味着可支配收入的增加。那么,这次的修改能够少缴多少呢?

能少交多少税?

改革个人所得税,提高个人所得税起征点,增加子女教育、大病医疗等专项费用扣除,合理减负,鼓励人民群众通过劳动增加收入、迈向富裕。

李克强总理在2018年政府工作报告中曾如此承诺。这也是这次个人所得税法将起征点提高到每月5000元的相关背景。

2000年至2017年,个税规模增长了27.9倍,远快于一般公共财政和税收的11.9倍和10.5倍,致使个税占税收收入的比重从2000年的3.29%上升至2017年的8.29%。

提高起征点和增加专项扣除来合理减负,也就变得非常必要。

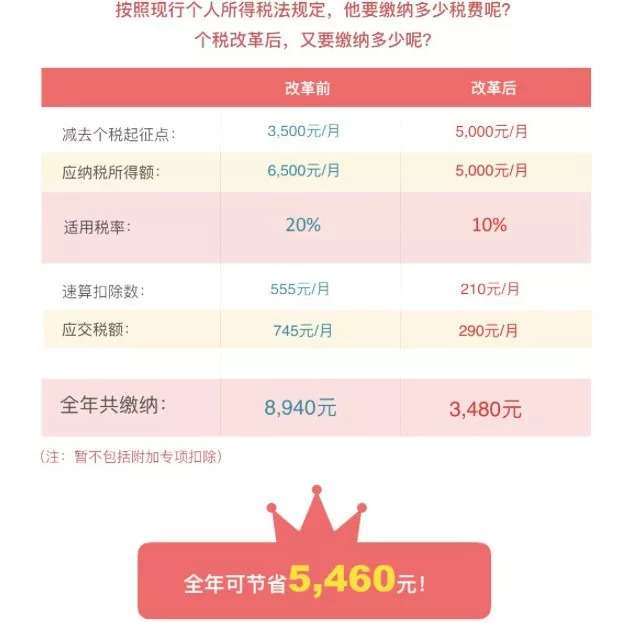

此次修改之后,以月收入1万元为例,适用税率将从20%降低到10%,全年共缴个税3480年,相对于现行标准的8940元每年少缴5460元。

如果月收入2万元,加上税率调整的因素,降幅要更明显,每年缴税19040元,相对于过去的37440元,每年少缴将近2万元。

对于经济放缓背景下面临“消费降级”压力的城市中产阶级来说,这可能意味着一年一次的旅游计划可以不必取消,或者增加两件电子产品。对于国家来说,刺激消费带来的经济增长也未必会让财政收入减少,毕竟相对于个人所得税,营改增之后增值税的规模要大得多。

目前,工薪税的最高税率依然保持在45%,远超资本红利的20%,减少个人所得税的税负,也是为了避免有钱人反而税负更低的悖论。

要知道,现实中的高收入人群往往采用公司化经营等方式合法筹划税收。个税税率远高于企业所得税税率,会刺激高收入者采取避税行为,高税率下会出现“收不上富人的税”这一状况,税收的资金筹集和收入调节功能都无法实现。

降幅还不够?

虽然相对当前规定,这次的修正案已经减轻了个税。但从此前征求意见的情况来看,专家和公众对于降税的期待要更高。很多建议应进一步提高基本减除费用标准,适当降低综合所得最高边际税率。

例如,上海金融与法律研究院个税法修正案讨论小组建议,工资、薪金所得免征额应至少提高到8000元。

理由是,免征额的变动幅度,应当与职工收入水平、消费支出水平和通货膨胀水平的变化一致。相对于经济发展和居民收入水平的增长,近年来个税增速过快。相对于2011年的每月3500元,草案每月5000元的免征额相对偏低。

讨论小组发现,从2010年到2017年,全国城镇非私营单位职工平均工资上升了103%,全国城镇私营单位就业人员平均工资增长了110%。同期,全国城镇居民人均消费支出增长了81.5%,这意味着居民的收入与支出水平在7年间都增长了100%左右。

然而7年以来,个税征收标准没有相应变化。即使在2013年经济增长速度放缓以后,个税每年增速的平均值依然高达15.53%,远远高于同期全国GDP增速的平均值7.12%、全国税收增速的平均值7.52%、以及城镇非私营单位平均工资增速的平均值9.71%。

根据财政部2018年7月财政收支情况,1-7月累计,个人所得税9225亿元,同比增长20.6%。这个数据已经超过了2015年全年8618亿元的个税收入。相对于四年前更是翻了一番。

复旦大学经济学院教授韦森、中国政法大学民商经济法学院教授施正文、浙江大学光华法学院教授钟瑞庆等专家认为,这与劳动轻税的方向是相悖的。

不过,8月27日,全国人大宪法和法律委员会副主任委员徐辉对草案进行说明时称,宪法和法律委员会经同国务院有关部门研究,针对“进一步提高基本减除费用标准,适当降低综合所得最高边际税率”等意见,建议对有关规定不作修改;同时,建议国务院方面结合征管及配套条件的完善,进一步深化相关改革,逐步扩大综合征税范围,完善费用扣除,优化税率结构,并根据改革进程对上述问题予以统筹考虑,积极回应广大人民群众的关切,及时提出对相关制度进行修改完善的建议。

也就是说,这次的法律修订将不会进一步提高基本减除的标准,但在完善扣除的过程中,仍有可能进一步降低税负。

例如,这次新增的专项扣除部分,规定赡养老人、子女教育、继续教育、大病医疗、住房贷款利息和住房租金支出等在计算收入前先行扣除。具体操作过程中,如何把握扣除标准,实际生活中也会产生不小的影响。

以住房租金为例,目前各地差距很大,北京、上海等大城市租金很高,如配套规定的扣除额度相对较低,那么扣除的效果就会没那么明显。

此外,目前房屋出租一方往往不会开具发票,或者要求租房者代缴税款后才给开具。如果专项扣除要求租房者提供相关发票,那么很多人可能无法充分享受到这项制度带来的优惠。

有接近修法工作的学者在一审时就曾明言,新增个税专项扣除是完善中国税收体制的一项进步,但在具体操作层面,报税和审核的规章程序是否有可操作性,短期内料将大大增加基层税务机关和纳税人的行政负担。而且在当前经济下行、各级财政吃紧的情况下,专项扣除标准与纳税人的心理预期将会有明显落差,本次修法的制度改革意义将远大于减税。

相关报道