半年利润翻倍,投资者却不看好,泡泡玛特也许只剩泡泡了

2021/09/02 | 作者 文|实习生蒋钰堃 编|张轶骁

泡泡玛特上半年财报这个盲盒里开出了惊喜,但资本还是觉得不香。

8月27日,泡泡玛特发布的上半年财报,各项核心财务数据都表现出色。公司实现总营收17.73亿元,同比增长117%;调整后净利润达4.35亿元,同比增长144.1%。会员数达到了1142万人。 但如此的业绩并没有挽回资本的“心”。

半年报发布后,泡泡玛特股价发生异动,当天一度跌幅7.21%。截至9月1日收盘,报57.75港元,市值为809.62亿港元。较最高价已经腰斩。 上市不到一年的“超级独角兽”,已经走下神坛。

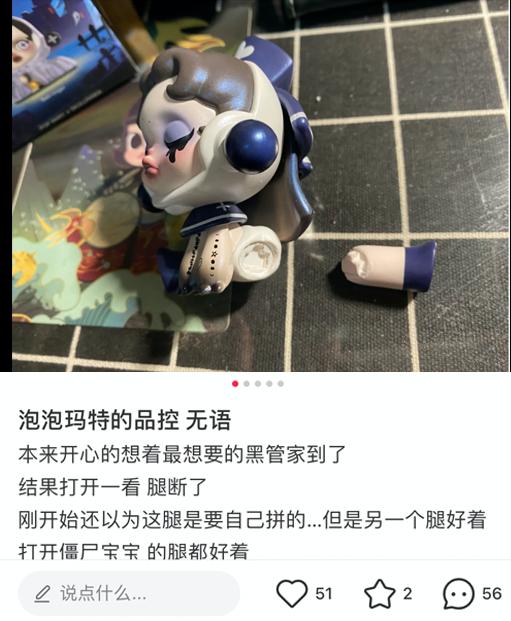

品控拉低了盲盒的颜值

盲盒里并非全都是惊喜,有可能是惊吓,这是泡泡玛特最近半年经常被吐槽的点。

盲盒源于美国,兴于日本,原型为日本的“福袋”和“扭蛋机”,他们通常定价较低,且迎合了消费者的猎奇心理,所以大受年轻人的追捧。

天猫“6·18”大促中,以盲盒出圈的潮玩公司泡泡玛特首小时销售额同比暴增1794%。而在京东的“6·18”活动中,泡泡玛特限定手办5分钟内即售罄。菜鸟网络发布数据显示,截至5月27日,有数百万吨“6·18”预售商品备入仓库,规模同比增长100%,其中盲盒手办备货量同比增长1000%。

但随之而来的问题是,大量出货,让品控和售后都显得“不走心”,泡泡玛特也随之变成了“拉垮玛特”。

不少消费者发现,上市之后,泡泡玛特的品控开始明显变差。微博、小红书等社交平台出现了许多关于泡泡玛特品控、售后服务的吐槽。

源自小红书

有玩家表示,“设计的想让我端盒,品控想让我退坑。”泡泡玛特新品娃娃中,瑕疵品的比例非常高,甚至还有消费者买到破损的娃娃。而当消费者就玩偶上的瑕疵与客服沟通时,有客服表示“盲盒是艺术品,建议亲亲距离30cm欣赏。”

有网友称,“你以为你花100元能买到价格在50-150元的东西,实际上你是拿100元买了价格在10-100元的东西。”

外部日渐繁荣的盲盒市场宛如一张温床,滋生出各种乱象。

泡泡玛特一个系列的产品通常包含12个“普通款”、1个“隐藏款”或“稀缺隐藏款”,隐藏款及稀缺隐藏款极其难求,在市场上被炒得火热,价格疯涨。

例如,泡泡玛特Labubu怪物嘉年华盲盒原价仅59元,其隐藏款美人鱼在某二手交易平台卖出了1899元的高价,翻了32倍;Labubu森林音乐系列盲盒售价为59元,隐藏歌唱家也卖出1555元高价,翻了26倍。

如此利益驱动下,店员和黄牛纷纷下场。店员私拆包装二次售卖,黄牛们在线上疯狂抢购,在线下连夜排队,就为了开出一个隐藏款。

更甚的是,有网友爆料称,黄牛往往购买量巨大,店员有时会给黄牛留货来冲业绩。

如此种种,泡泡玛特的路人缘一败再败。

暴利生意?已有人前来抢食

泡泡玛特之所以被称为“超级独角兽”的另一个原因是,盲盒自身堪称“暴利”生意。

泡泡玛特向港交所递交的招股书显示,2017年至2019年,泡泡玛特净利润实现爆发式增长,从156万元增长至4.51亿元。毛利率也有明显提升,从2017年的47.6%增至2019年的64.8%。

根据艾媒咨询报告,在可支配收入增加、潮流文化产业迅速发展,尤其是越来越多优质潮流玩具IP于市场成功孵化的驱动下,全球潮流玩具市场规模自2017年的749.7亿元增长至2019年的1247.4亿元,并预期将于2023年达到2494.8亿元。作为潮玩的重要细分领域,盲盒市场也将获得较快的发展。在高毛利率、高增长、创新的销售模式、新兴的千亿年轻潮玩市场等因素吸引下,资本、上市公司纷纷抢滩盲盒市场。

时至今日,泡泡玛特面临的竞争日趋激烈,尽管泡泡玛特市场份额依旧暂时领先,但占比已不到10%,且仍在不断缩水。

这个赛道上,涌入的玩家越来越多。

在天眼查中搜索关键词“潮玩”,共有3693条相关公司搜索结果。其中,除了领跑的泡泡玛特,也不乏被资本看好的势头正劲的新兴品牌。

运营着30多个IP的潮玩品牌ToyCity玩具城市,在今年8月完成由不二资本领投,奇点资本跟投的近亿元A+轮融资,被称为“下一个泡泡玛特”。52Toys也已经完成五轮融资,跻身盲盒潮玩产业第二梯队。

同属第二梯队的还有依靠国内原创动画IP起家的奥飞娱乐、采用无人零售方式经营IP衍生品的专业线下渠道公司IP小站。IP小站的产品甚至远销海外。

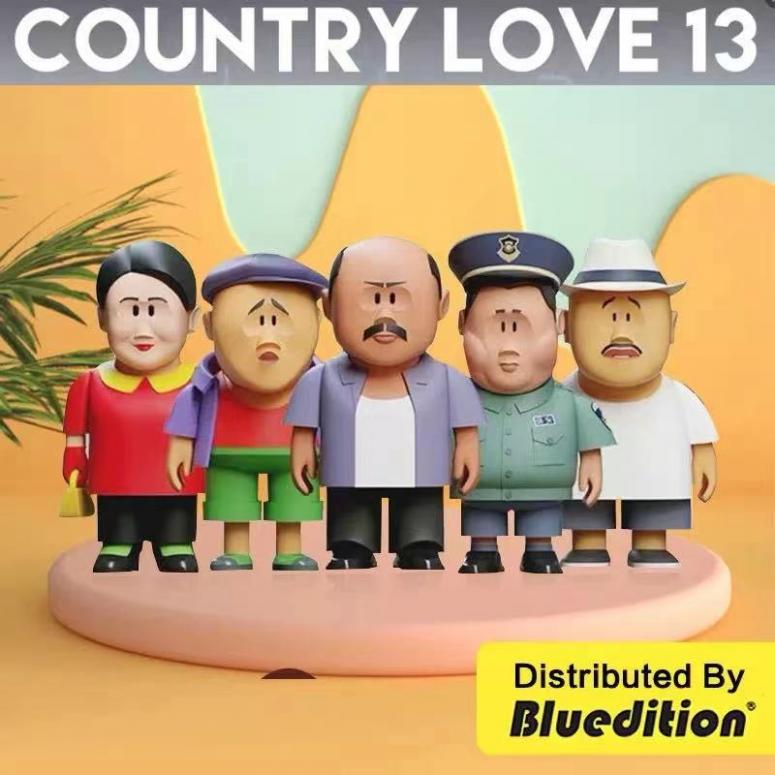

除此之外,一些大企业也试图布局盲盒领域。今年3月,优酷推出了《乡村爱情》系列“土味”盲盒,乡村爱情这一IP知名度极高,第一批盲盒预售6小时便售罄。以“高性价比”占领市场的名创优品也推出平均定价在29.9元的新品牌TOPTOY,抢占潮玩市场。相比于泡泡玛特靠盲盒“出圈”的打法,TOPTOY定位为品类众多的潮玩集合店。这样的定位让TOPTOY走得更稳,目前已成为泡泡玛特的强劲对手。

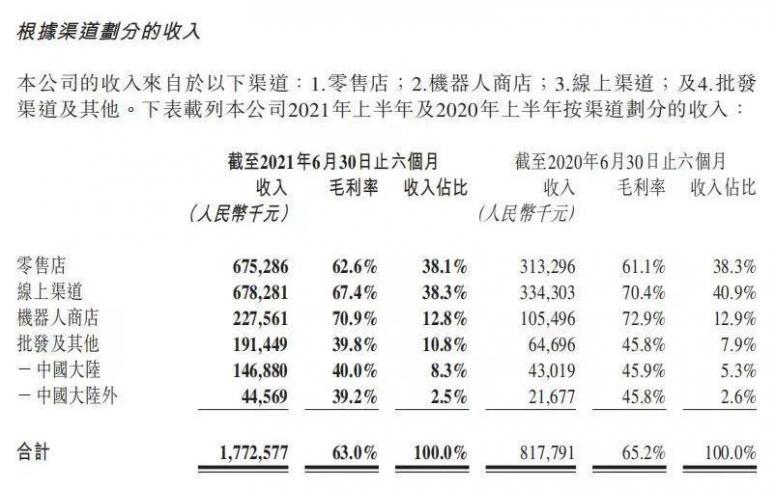

财报显示,2021年上半年,泡泡玛特的综合毛利率为63.0%,较上年同期的65.3%有所下降。其中,批发方面的毛利率下降最快,从45.8%下降至39.2%。

但批发在2021年上半年营收中的占比却在提升,从7.9%提升到了10.8%。

公司解释称,毛利率的下降是由于公司提高产品的工艺质量,在设计上更加精细,产品工艺上更加复杂,以及2021年上半年原材料成本和供应链人工成本增加。

泡泡玛特渠道收入及毛利率情况,来源:公司财报

虽然泡泡玛特总裁王宁曾多次表示,泡泡玛特不是一家盲盒企业,盲盒只是一种形式。但财报数据却展示出了真相。销售收入中,占据销售收入12.8%的机器人商店售卖的商品全部为盲盒;线上渠道47.9%的销售收入来自泡泡玛特抽盒机,而抽盒机商品也全部为盲盒。泡泡玛特天猫官方旗舰店中,共有133款盲盒,42款手办,19款人偶玩具。

泡泡玛特同业对比情况,来源:招商证券研究报告

IP,IP,还是IP

盲盒只是玩法,核心IP才是核心竞争力。

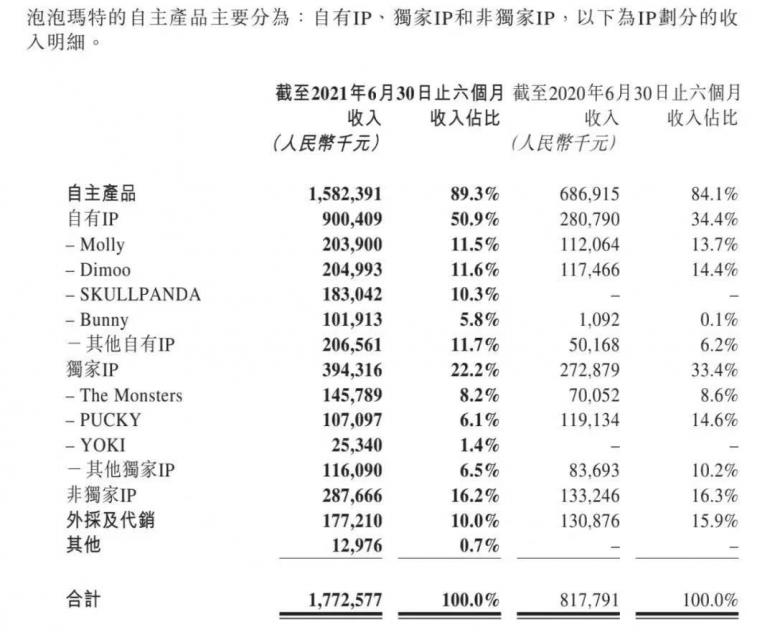

截止2020年6月30日,泡泡玛特共运营93个IP,包括12个自有IP、25个独家IP及56个非独家IP。自有IP主要由内部设计团队创作或者收购自艺术家。独家IP主要来自获得艺术家的授权。非独家IP一般来自迪士尼等著名的IP提供商。

2021年上半年,在自主产品收入中,自有IP的收入占比为50.9%,其中,4个头部自有IP收获了自有IP 77%的收入。头部IP Molly实现收入2.04亿元,Dimoo实现收入2.05亿元,而剩下的8个自有IP仅获得收入2.07亿元。

但值得注意的是,这两个头部IP在收入占比均较其前一年下降。新IP SKULLPANDA崛起,收入占比几乎已与Molly持平,成为公司第三大IP。其他自有IP收入占比也有所上涨,IP布局向均衡发展。

泡泡玛特IP情况,来源:公司财报

尽管如此,泡泡玛特自有IP青黄不接的问题仍然存在。自有IP培养成本高,大爆款的出现率极低,导致单一头部IP依赖性高。随着市面上盲盒产品如雨后春笋般涌现,消费者极易对爆款IP产生审美疲劳,一旦核心IP吸引力下降,新IP创造能力跟不上,就容易出现断层。

而且,在IP方面,泡泡玛特并非占据绝对的优势。

动漫玩具龙头奥飞娱乐在K12领域深有布局,不仅拥有“巴啦啦小魔仙”、“小猪佩奇”等儿童经典IP,还不断携手游戏推出《剑网3》、《阴阳师》等大热IP。网易拥有大量网易热门游戏IP,如大话西游、梦幻西游、率土之滨、时空中的绘旅人等,还有还有海贼王、火影忍者、复仇者联盟等经典热门IP。

同样拥有大量优质影视IP的还有腾讯、光线传媒、万达等等,这一IP的吸引力已经被优酷推出的《乡村爱情》“土味”盲盒证明。

《乡村爱情》“土味”盲盒

其他一些没有自研IP的公司向外积极寻求合作,也收割了一波大热IP。例如,名创优品就与迪士尼、三丽鸥、樱桃小丸子、长草颜团子等热门IP进行合作。

相比于这些优质且有丰富内涵的IP而言,泡泡玛特的Molly就显得“徒有其表”,单薄了许多,受众面也相对较窄。

财报显示,2021上半年,独家IP整体的收入占比从2020年的33.4%下降至22.2%。曾经大火的IP PUCKY,收入占比也从2019年的18.7%,跌至今年上半年的6.1%。

独家IP的风险很大,一旦授权到期,签约中断,如果没有同等强势的IP及时出现,那么销售收入将收到极大威胁。

公司创始人王宁曾在2018年表示,泡泡玛特未来有可能是全国最像迪士尼的公司,拥有多个IP的大型集团"。

但事实上,泡泡玛特和迪士尼在IP创造上有着根本区别。简单来说,迪士尼通过动画作品讲故事,再生成IP,形成系列IP,最后才创造消费品。

而泡泡玛特恰好相反,泡泡玛特首先创造IP与IP消费品,然后把讲故事的“任务”交给消费者。最近,王宁也不再说自己要做“中国的迪士尼”,而是要做“世界的泡泡玛特”。 只是,泡泡玛特的IP背后并没有故事支撑,依靠外表能够维持持续吸引力吗?